Gaji bersih adalah istilah yang sering muncul ketika kita berbicara soal penghasilan. Istilah ini mungkin sudah terdengar familiar, tetapi masih banyak yang bingung mengenai apa itu gaji bersih sebenarnya, bagaimana cara menghitungnya, dan apa saja yang mempengaruhinya. Dalam artikel ini, kita akan mengupas tuntas semua yang perlu Anda ketahui tentang gaji bersih. Mulai dari perbedaan dengan gaji kotor, komponen yang mempengaruhi, hingga cara mengelola gaji bersih untuk mencapai tujuan finansial Anda. Yuk, kita mulai obrolannya!

Gaji bersih adalah jumlah uang yang Anda terima di tangan setelah semua potongan pajak, asuransi, dan tunjangan lainnya dikurangkan dari gaji kotor Anda. Jika gaji kotor adalah total penghasilan sebelum pemotongan, gaji bersih adalah uang yang benar-benar Anda bawa pulang. Istilah lain yang sering digunakan untuk menyebut gaji bersih adalah "take-home pay" atau "penghasilan bersih."

Perbedaan utama antara gaji kotor dan gaji bersih terletak pada jumlahnya. Gaji kotor adalah jumlah total pendapatan yang Anda hasilkan sebelum pajak dan potongan lainnya. Di sisi lain, gaji bersih adalah jumlah yang tersisa setelah semua potongan tersebut.

Mengerti perbedaan ini penting untuk memahami bagaimana gaji Anda diproses. Misalnya, saat Anda menerima slip gaji, Anda akan melihat gaji kotor di bagian atas dan gaji bersih di bagian bawah setelah semua potongan. Jadi, jika Anda ingin tahu berapa banyak yang benar-benar bisa Anda belanjakan atau simpan setiap bulan, lihatlah gaji bersih Anda.

Mengetahui gaji bersih membantu Anda merencanakan keuangan dengan lebih baik. Dengan memahami berapa yang tersisa setelah potongan, Anda bisa lebih mudah membuat anggaran, menabung, atau bahkan berinvestasi. Moota, sebuah platform keuangan yang membantu melacak transaksi, bisa menjadi pilihan bagi Anda untuk lebih mudah memonitor pemasukan dan pengeluaran dari gaji bersih yang diterima.

Agar lebih memahami cara menghitung gaji bersih, Anda juga perlu mengetahui komponen yang bisa mempengaruhinya. Berikut adalah beberapa komponen utama yang biasanya mempengaruhi jumlah gaji bersih Anda:

Di Indonesia, pajak penghasilan atau PPh 21 merupakan pajak yang dikenakan pada penghasilan karyawan. Jumlahnya bervariasi, tergantung pada besaran gaji kotor dan status pajak karyawan (seperti apakah ia memiliki tanggungan atau tidak). Pajak ini akan langsung dipotong oleh perusahaan sebelum Anda menerima gaji bersih.

Selain pajak, biasanya perusahaan juga memotong gaji untuk iuran BPJS Ketenagakerjaan dan BPJS Kesehatan. Kedua potongan ini diwajibkan oleh pemerintah untuk melindungi karyawan dari risiko kecelakaan kerja dan memberikan akses kesehatan yang lebih terjangkau.

Beberapa perusahaan menawarkan asuransi tambahan di luar BPJS, misalnya asuransi kesehatan atau asuransi jiwa. Potongan ini biasanya bersifat opsional, artinya Anda bisa memilih apakah ingin mengikuti program asuransi tersebut atau tidak.

Jika Anda memiliki pinjaman dari perusahaan, seperti pinjaman darurat atau pinjaman karyawan, cicilan pinjaman tersebut akan otomatis dipotong dari gaji. Ini akan berdampak pada jumlah akhir gaji bersih yang Anda terima.

Potongan lainnya bisa meliputi dana pensiun, koperasi karyawan, atau bahkan sumbangan sosial. Potongan-potongan ini bersifat opsional atau tergantung kebijakan perusahaan tempat Anda bekerja.

Setelah memahami komponen-komponen di atas, sekarang saatnya kita melihat cara menghitung gaji bersih. Secara sederhana, Anda dapat menggunakan rumus berikut:

Gaji Bersih = Gaji Kotor - Total Potongan (Pajak, BPJS, Asuransi, dan Potongan Lainnya)Untuk memberikan gambaran lebih jelas, berikut adalah contoh perhitungan gaji bersih:

Misalnya, gaji kotor Anda adalah Rp10.000.000 per bulan. Anda memiliki potongan-potongan berikut:

Maka, perhitungan gaji bersih Anda adalah sebagai berikut:

Gaji Bersih = Rp10.000.000 - (Rp500.000 + Rp200.000 + Rp100.000 + Rp150.000 + Rp250.000)

= Rp10.000.000 - Rp1.200.000

= Rp8.800.000Jadi, gaji bersih yang Anda bawa pulang setiap bulan adalah Rp8.800.000.

Setelah mengetahui cara menghitungnya, langkah berikutnya adalah memanfaatkan gaji bersih untuk kebutuhan dan tujuan finansial Anda. Berikut adalah beberapa tips untuk mengoptimalkan penggunaan gaji bersih:

Memiliki anggaran bulanan sangat membantu untuk mengontrol pengeluaran. Dengan anggaran, Anda bisa memastikan bahwa setiap pengeluaran sudah direncanakan dengan baik. Moota bisa membantu Anda mencatat pemasukan dan pengeluaran harian, sehingga Anda tahu ke mana aliran dana Anda setiap bulannya.

Tabungan harus diprioritaskan setiap kali Anda menerima gaji. Salah satu cara yang efektif adalah langsung menyisihkan tabungan begitu Anda menerima gaji bersih. Dengan cara ini, Anda tidak akan tergoda untuk menggunakan dana tabungan untuk hal-hal yang kurang penting.

Cobalah untuk rutin mengevaluasi pengeluaran bulanan Anda, seperti tagihan listrik, air, atau bahkan paket data internet. Terkadang, ada pengeluaran yang bisa ditekan atau dikurangi. Dengan mengurangi pengeluaran yang tidak perlu, Anda bisa mengalokasikan lebih banyak dana ke dalam tabungan atau investasi.

Menggunakan promo dan diskon saat berbelanja juga bisa menghemat sebagian gaji bersih Anda. Tentunya, ini bisa membantu Anda memaksimalkan pendapatan bulanan tanpa mengurangi kualitas hidup. Namun, pastikan Anda tetap bijak dan tidak tergoda membeli barang yang sebenarnya tidak dibutuhkan.

Investasi bisa menjadi cara untuk mengembangkan uang yang Anda miliki. Jika memungkinkan, sisihkan sebagian gaji bersih Anda untuk berinvestasi. Mulailah dengan investasi yang minim risiko atau gunakan platform terpercaya untuk memulai investasi pertama Anda.

Mengerti apa itu gaji bersih dan bagaimana cara menghitungnya sangat penting untuk memastikan keuangan Anda terkelola dengan baik. Gaji bersih bukan hanya angka akhir dari pendapatan, tetapi juga menjadi dasar bagi Anda untuk membuat perencanaan keuangan yang matang. Dengan menggunakan strategi pengelolaan yang baik, Anda bisa memaksimalkan gaji bersih untuk memenuhi kebutuhan sehari-hari, menabung, bahkan berinvestasi demi masa depan yang lebih baik.

Tidak hanya itu, dengan memanfaatkan tools seperti Moota, Anda bisa memonitor keuangan lebih efisien dan menghindari pengeluaran yang tidak perlu. Memahami gaji bersih adalah langkah awal menuju kebebasan finansial. Semoga informasi ini bermanfaat dan membantu Anda mengelola keuangan dengan lebih baik!

Ketika berbicara tentang bisnis, kita semua berharap semuanya berjalan lancar setiap hari. Namun, realita kadang berkata lain. Mulai dari bencana alam, kegagalan teknologi, hingga situasi krisis seperti pandemi, berbagai ancaman bisa membuat bisnis terganggu bahkan terhenti. Nah, di sinilah peran penting dari Business Continuity Plan (BCP).

Artikel ini akan membahas apa itu BCP, mengapa penting bagi bisnis, serta langkah-langkah untuk membuat BCP yang efektif. Kita akan mengupas semuanya dalam bahasa yang santai dan mudah dipahami. Yuk, kita mulai!

Business Continuity Plan, atau sering disingkat BCP, adalah sebuah rencana yang disusun untuk memastikan kelangsungan operasional bisnis dalam kondisi darurat atau situasi krisis. BCP berisi langkah-langkah yang harus diambil perusahaan untuk melanjutkan operasionalnya meskipun terjadi gangguan besar.

Intinya, BCP adalah seperti peta jalan yang membantu perusahaan tetap bisa beroperasi meski di tengah badai. Dengan adanya BCP, sebuah bisnis punya pedoman jelas tentang apa yang harus dilakukan agar tidak sampai terhenti.

Setiap bisnis berpotensi menghadapi risiko. Risiko ini bisa muncul kapan saja, dan tanpa persiapan yang matang, sebuah bisnis bisa saja merugi atau bahkan bangkrut. Berikut beberapa alasan mengapa BCP penting:

Bayangkan saja jika bisnis Anda mengalami gangguan besar tanpa adanya rencana. Dampaknya tidak hanya pada operasional tapi juga bisa menurunkan reputasi perusahaan. Maka dari itu, BCP adalah investasi penting untuk keberlangsungan bisnis jangka panjang.

BCP bukan hanya tentang membuat daftar tugas untuk menghadapi krisis. Lebih dari itu, BCP adalah rencana komprehensif yang mencakup beberapa komponen utama berikut ini:

Langkah pertama dalam membuat BCP adalah memahami risiko yang bisa dihadapi bisnis Anda. Risiko ini bisa bersifat internal atau eksternal, seperti kebakaran, banjir, serangan siber, atau kegagalan sistem. Setiap bisnis mungkin memiliki risiko yang berbeda-beda tergantung dari jenis usahanya.

Sebagai contoh, jika Anda menjalankan bisnis digital, serangan siber atau kehilangan data mungkin menjadi risiko utama yang harus diantisipasi. Di sinilah pentingnya identifikasi risiko agar Anda tahu ancaman apa saja yang perlu diatasi.

BIA adalah proses untuk memahami seberapa besar dampak dari setiap risiko terhadap operasional bisnis. Dalam BIA, Anda akan menilai bagaimana setiap risiko bisa mempengaruhi pendapatan, produktivitas, atau bahkan reputasi perusahaan. Analisis ini sangat penting agar perusahaan bisa menentukan prioritas dalam BCP.

Misalnya, kegagalan sistem dalam bisnis e-commerce akan berdampak langsung pada penjualan. Sementara bagi perusahaan layanan jasa, ketidaktersediaan sistem mungkin mempengaruhi jadwal layanan klien. Dengan BIA, perusahaan bisa menyiapkan strategi yang tepat sesuai dampak yang mungkin terjadi.

BCP harus mencakup rencana tindakan darurat yang jelas. Rencana ini berisi prosedur spesifik yang harus dilakukan ketika terjadi krisis. Mulai dari prosedur evakuasi karyawan, tindakan penyelamatan data, hingga langkah-langkah komunikasi darurat.

Misalnya, perusahaan harus memiliki rencana untuk backup data secara rutin. Di sini, platform seperti Moota bisa membantu memudahkan pelacakan data keuangan, sehingga data tersebut selalu up-to-date dan siap digunakan dalam kondisi darurat.

Setelah krisis berlalu, perusahaan perlu kembali beroperasi secepat mungkin. Strategi pemulihan operasi ini mencakup langkah-langkah yang harus diambil untuk mengembalikan operasional ke keadaan normal. Misalnya, perusahaan mungkin perlu mengalihkan operasional ke kantor cabang lain atau memindahkan sistem IT ke server cadangan.

Pemulihan ini penting untuk mengurangi downtime dan meminimalkan kerugian yang terjadi akibat gangguan. Perusahaan yang memiliki strategi pemulihan akan lebih mudah untuk kembali bangkit dan melanjutkan bisnis tanpa hambatan.

Sekarang, setelah memahami apa itu BCP dan komponennya, mari kita lihat bagaimana cara membuat BCP yang efektif. Berikut langkah-langkahnya:

Langkah pertama adalah membentuk tim khusus yang bertanggung jawab terhadap penyusunan BCP. Tim ini sebaiknya terdiri dari beberapa divisi yang memahami aspek operasional bisnis dengan baik. Dengan tim yang solid, proses penyusunan dan pelaksanaan BCP bisa berjalan lebih efisien.

Selanjutnya, tim BCP harus mengidentifikasi risiko dan dampaknya. Proses ini melibatkan penilaian risiko yang mungkin terjadi dan analisis dampaknya terhadap operasional bisnis.

Setelah risiko diidentifikasi, langkah berikutnya adalah merancang rencana tindakan darurat. Rencana ini harus mencakup langkah-langkah yang jelas dan detail. Contoh tindakan darurat bisa berupa evakuasi, backup data, atau pengalihan operasional ke lokasi lain.

Pastikan juga untuk menyusun strategi pemulihan setelah krisis. Strategi ini harus mencakup semua langkah yang diperlukan untuk mengembalikan operasional bisnis seperti sediakala. Strategi pemulihan meliputi pengalihan sementara atau bahkan solusi jangka panjang jika situasi krisis berlangsung lama.

BCP tidak hanya perlu disusun, tetapi juga harus diuji. Uji coba BCP bertujuan untuk memastikan bahwa semua rencana yang telah disusun bisa berjalan dengan baik saat krisis benar-benar terjadi. Uji coba ini bisa berupa simulasi yang melibatkan seluruh karyawan untuk memastikan setiap orang tahu apa yang harus dilakukan dalam situasi darurat.

Terakhir, jangan lupa untuk melakukan evaluasi dan perbaikan BCP secara berkala. Kondisi bisnis bisa berubah, begitu pula risiko yang dihadapi. Dengan melakukan evaluasi, perusahaan bisa memastikan BCP selalu relevan dan siap digunakan kapan saja.

BCP bukan hanya tentang kesiapan fisik, tetapi juga kesiapan keuangan. Tanpa keuangan yang stabil, sulit bagi perusahaan untuk pulih dari krisis. Di sinilah peran Moota bisa menjadi solusi. Dengan Moota, perusahaan bisa memantau pemasukan dan pengeluaran secara real-time sehingga keuangan selalu terpantau. Ini akan memudahkan perusahaan dalam menyusun rencana keuangan darurat, termasuk persiapan anggaran untuk pemulihan pasca-krisis.

Contoh penerapan BCP bisa kita lihat pada perusahaan yang menghadapi bencana alam, seperti banjir atau gempa. Saat bencana terjadi, perusahaan yang sudah memiliki BCP akan langsung menjalankan tindakan darurat, seperti evakuasi karyawan dan pengalihan operasional ke kantor cabang lain.

Jika bisnis tersebut menggunakan layanan digital, maka mereka bisa mengandalkan backup data agar operasional tetap berjalan. Selain itu, dengan persiapan dana darurat dan sistem keuangan yang terkelola dengan baik melalui Moota, perusahaan bisa tetap menjalankan aktivitas bisnisnya tanpa hambatan berarti.

Business Continuity Plan adalah elemen penting untuk memastikan keberlangsungan bisnis dalam kondisi apapun. Dengan BCP, perusahaan memiliki panduan jelas tentang apa yang harus dilakukan saat krisis terjadi, dari tindakan darurat hingga strategi pemulihan.

Jadi, jangan anggap remeh pentingnya BCP. Meskipun mungkin terdengar rumit, tapi manfaatnya sangat besar. Anda bisa mulai dengan langkah sederhana, seperti mengidentifikasi risiko dan menyusun tindakan darurat. Ingatlah bahwa persiapan yang baik akan membantu bisnis tetap kuat dan terus berkembang. Dengan bantuan platform seperti Moota untuk manajemen keuangan yang rapi, perusahaan Anda siap menghadapi berbagai kemungkinan yang ada di masa depan.

Peraturan pajak menjadi hal yang penting dipahami oleh pelaku usaha, terutama bagi Usaha Mikro, Kecil, dan Menengah (UMKM). Salah satu yang sering jadi perhatian adalah Pajak Penghasilan (PPh). Artikel ini akan memberikan panduan lengkap mengenai PPh UMKM, termasuk tarif, ketentuan, serta cara membayarnya. Dengan memahami aturan ini, diharapkan para pemilik UMKM dapat menjalankan usahanya dengan lebih tenang tanpa khawatir terkena sanksi pajak.

Pajak Penghasilan untuk UMKM (PPh UMKM) adalah jenis pajak yang dikenakan pada pelaku usaha dengan penghasilan di bawah batas tertentu. Pajak ini menjadi bagian penting dari kontribusi pelaku usaha terhadap pembangunan negara. Tarif yang berlaku untuk UMKM umumnya lebih rendah dibanding perusahaan besar. Meski begitu, pemahaman yang tepat diperlukan agar para pemilik usaha tidak salah dalam perhitungan dan pelaporannya.

PPh UMKM adalah kewajiban hukum yang harus dipatuhi oleh semua pelaku usaha, baik mikro, kecil, maupun menengah. Pemahaman yang baik tentang PPh UMKM dapat menghindarkan pengusaha dari denda dan sanksi hukum. Di sisi lain, membayar pajak dengan benar juga menunjukkan kepatuhan terhadap aturan negara dan turut membantu pertumbuhan ekonomi nasional.

Untuk UMKM, terdapat beberapa jenis pajak yang harus diperhatikan:

Pajak ini dikenakan dengan tarif tetap yang dipotong dari omzet bruto UMKM, tanpa memperhitungkan biaya operasional.

Walau PPN biasanya dikenakan untuk perusahaan besar, UMKM yang sudah melebihi omzet tertentu juga bisa dikenakan PPN.

Apabila UMKM memiliki tanah atau bangunan sebagai aset usahanya, PBB juga menjadi kewajiban yang harus diperhatikan.

Berdasarkan peraturan terbaru, tarif PPh UMKM ditetapkan sebesar 0,5% dari omzet bruto. Tarif ini berlaku untuk usaha dengan omzet di bawah Rp4,8 miliar per tahun. Tarif yang lebih rendah ini dimaksudkan untuk memberikan keringanan kepada pelaku usaha kecil, sehingga mereka tetap dapat berkembang tanpa terbebani pajak yang besar.

Mari kita ambil contoh sederhana untuk mempermudah pemahaman. Misalkan, sebuah usaha kecil memiliki omzet bulanan sebesar Rp50 juta. Dengan tarif 0,5%, pajak yang harus dibayar adalah:

50 juta x 0,5% = Rp250.000

Jadi, pajak yang harus dibayarkan setiap bulan adalah sebesar Rp250.000.

Tidak semua UMKM dikenakan pajak penghasilan dengan tarif 0,5%. Ada batasan omzet yang harus dipenuhi agar tarif ini bisa diterapkan. Bagi UMKM yang memiliki omzet di atas Rp4,8 miliar per tahun, mereka tidak lagi bisa menggunakan tarif PPh final 0,5% dan harus menggunakan skema pajak umum seperti perusahaan besar lainnya.

Bagi pelaku UMKM yang ingin memenuhi kewajiban pajaknya, langkah pertama adalah mendaftarkan diri sebagai wajib pajak. Berikut adalah langkah-langkahnya:

Pengusaha harus memiliki NPWP untuk dapat membayar pajak. Proses ini bisa dilakukan secara online maupun offline melalui Kantor Pelayanan Pajak (KPP) terdekat.

Setelah memiliki NPWP, pengusaha wajib melaporkan omzet usahanya setiap bulan untuk menentukan besaran pajak yang harus dibayarkan.

Pembayaran pajak kini bisa dilakukan secara online melalui aplikasi e-Billing yang disediakan oleh Direktorat Jenderal Pajak.

Menghitung PPh UMKM sebenarnya cukup sederhana, yaitu dengan mengalikan omzet bruto bulanan dengan tarif 0,5%. Namun, perlu diingat bahwa omzet bruto adalah total pendapatan yang diterima sebelum dipotong biaya operasional. Pengusaha harus jeli dalam melaporkan omzetnya agar tidak terjadi kesalahan yang berujung pada denda.

PPh final untuk UMKM berbeda dengan PPh umum yang dikenakan pada perusahaan besar. Pada PPh final, pajak dihitung langsung dari omzet tanpa memperhitungkan biaya lainnya. Sedangkan pada PPh umum, pajak dihitung dari penghasilan bersih setelah dikurangi biaya operasional dan pengeluaran lain yang diperbolehkan.

Namun, kelemahan dari PPh final adalah tidak memperhitungkan pengeluaran bisnis, sehingga pengusaha dengan margin keuntungan yang kecil bisa merasa terbebani.

PPh UMKM harus dibayarkan setiap bulan berdasarkan omzet yang diperoleh pada bulan sebelumnya. Batas waktu pembayaran biasanya adalah tanggal 15 setiap bulan. Jika terlambat, pengusaha bisa dikenakan denda administrasi. Oleh karena itu, penting untuk selalu tepat waktu dalam melaporkan dan membayar pajak.

Tidak membayar pajak bukanlah pilihan bijak. Jika UMKM lalai dalam memenuhi kewajibannya, ada beberapa sanksi yang bisa dikenakan, seperti:

Denda ini bisa dikenakan jika pelaporan pajak terlambat atau terdapat kesalahan dalam pengisian laporan.

Dalam kasus yang lebih serius, pengusaha bisa dikenakan sanksi pidana jika terbukti sengaja menghindari pembayaran pajak.

Melaporkan PPh UMKM bisa dilakukan dengan mudah melalui sistem e-Filing yang tersedia di website Direktorat Jenderal Pajak. Melalui e-Filing, pelaku UMKM dapat melaporkan pajak mereka secara online kapan saja dan di mana saja tanpa harus datang ke Kantor Pajak.

Gunakan NPWP dan kata sandi yang sudah terdaftar.

Pilih formulir untuk pelaporan PPh UMKM.

Masukkan omzet usaha dan hitung besaran pajak yang harus dibayarkan.

Setelah semua data terisi, submit laporan Anda dan simpan bukti pelaporan.

Dengan memahami PPh UMKM, pengusaha tidak hanya dapat menghindari sanksi dan denda, tetapi juga dapat merencanakan keuangan bisnisnya dengan lebih baik. Selain itu, membayar pajak tepat waktu juga meningkatkan reputasi usaha di mata stakeholder, termasuk calon investor dan konsumen.

PPh UMKM adalah aspek yang sangat penting bagi keberlangsungan bisnis kecil dan menengah. Dengan tarif yang lebih rendah dibanding pajak perusahaan besar, pemerintah berusaha memberikan kemudahan bagi UMKM agar mereka dapat berkembang tanpa beban pajak yang terlalu berat. Namun, kepatuhan terhadap aturan dan pemahaman yang baik tetap menjadi kunci agar pelaku UMKM tidak terkena sanksi pajak yang merugikan.

PPh UMKM wajib dibayar oleh pelaku usaha yang memiliki omzet di bawah Rp4,8 miliar per tahun.

UMKM hanya wajib membayar PPN jika omzet usahanya melebihi batas tertentu yang ditetapkan dalam peraturan perpajakan.

PPh UMKM dihitung dengan mengalikan omzet bruto dengan tarif 0,5%.

Batas waktu pembayaran PPh UMKM adalah setiap tanggal 15 bulan berikutnya setelah perolehan omzet.

Jika UMKM tidak membayar pajak, mereka bisa dikenakan denda administrasi dan dalam kasus serius, sanksi pidana.

Dalam beberapa tahun terakhir, perkembangan dunia usaha mikro, kecil, dan menengah (UMKM) semakin pesat. Tahun 2024 diprediksi menjadi tahun penuh peluang bagi UMKM di Indonesia. Tren digitalisasi, perubahan gaya hidup konsumen, dan berbagai kebijakan pemerintah yang mendukung membuat UMKM semakin memiliki potensi untuk berkembang pesat. Artikel ini akan membahas berbagai peluang UMKM di tahun 2024, serta bagaimana pemilik bisnis dapat memanfaatkan momen ini untuk meraih kesuksesan.

UMKM telah lama menjadi tulang punggung perekonomian Indonesia, dengan kontribusi yang signifikan terhadap Produk Domestik Bruto (PDB) serta penciptaan lapangan kerja. Pada 2024, peran ini akan semakin penting, mengingat ketahanan dan fleksibilitas yang dimiliki oleh UMKM dalam menghadapi tantangan global.

Kontribusi UMKM terhadap perekonomian tidak bisa dipandang sebelah mata. Di tahun 2024, sektor ini diprediksi tetap menjadi penggerak utama ekonomi nasional. Meskipun sering kali skala bisnisnya kecil, dampak akumulatif dari keberadaan ribuan UMKM sangat besar dalam mendorong pertumbuhan ekonomi dan kesejahteraan masyarakat.

Pemerintah Indonesia secara aktif memberikan dukungan untuk memperkuat posisi UMKM. Berbagai program dan insentif fiskal akan terus digulirkan, seperti pengurangan pajak, akses pembiayaan murah, hingga pelatihan keterampilan digital. Hal ini memberikan peluang besar bagi UMKM untuk berkembang lebih pesat di tahun mendatang.

Dalam dunia bisnis, mengidentifikasi tren dan peluang adalah kunci keberhasilan. Di tahun 2024, beberapa sektor usaha diprediksi akan tumbuh pesat, dan ini merupakan kesempatan emas bagi para pelaku UMKM.

Bisnis kuliner masih akan menjadi salah satu sektor yang paling diminati di 2024. Dengan tren makanan sehat, ramah lingkungan, serta maraknya layanan pesan antar makanan, UMKM di bidang kuliner memiliki potensi besar untuk tumbuh. Tidak hanya itu, kreasi produk lokal yang unik dan inovatif akan menjadi daya tarik tersendiri.

Kesadaran masyarakat akan pola hidup sehat semakin meningkat. Ini menciptakan peluang bagi UMKM untuk menawarkan produk makanan organik, plant-based, atau diet khusus yang sedang naik daun seperti keto atau vegan.

Dengan gaya hidup yang serba cepat dan kemudahan teknologi, model bisnis cloud kitchen dan layanan pesan antar akan semakin populer. Ini memungkinkan UMKM untuk mengurangi biaya operasional dan fokus pada kualitas produk.

Industri fashion lokal juga diprediksi akan terus berkembang di tahun 2024. Produk-produk custom made atau buatan tangan yang unik akan semakin diminati, terutama yang mengedepankan konsep ramah lingkungan dan etika produksi.

Fashion berkelanjutan akan menjadi tren yang tidak bisa diabaikan. Konsumen semakin peduli pada dampak lingkungan dari produk yang mereka beli. UMKM yang mampu menyediakan produk fashion ramah lingkungan berpotensi menarik perhatian pasar global.

Tren fashion preloved atau barang bekas berkualitas masih akan bertahan. Ini menjadi peluang bagi UMKM untuk menjual barang-barang fashion second-hand berkualitas atau menjalankan platform yang memfasilitasi jual beli barang preloved.

Sektor kecantikan dan kesehatan selalu memiliki tempat khusus di hati konsumen. Di tahun 2024, produk kecantikan alami yang bebas bahan kimia keras akan terus diminati, membuka peluang bagi UMKM yang fokus pada produksi skincare dan produk kesehatan berbasis bahan-bahan alami.

Skincare berbahan alami akan terus merajai pasar. UMKM dapat meraih pangsa pasar dengan menyediakan produk-produk yang aman dan terbuat dari bahan lokal seperti minyak kelapa, aloe vera, atau rempah-rempah Indonesia.

Selain itu, tren konsumsi suplemen herbal dan produk kesehatan alami seperti madu, propolis, dan jamu akan semakin meningkat. UMKM yang bergerak di sektor ini dapat menargetkan konsumen yang semakin sadar akan kesehatan mereka.

Dengan semakin canggihnya teknologi, layanan digital dan kreatif seperti desain grafis, pemasaran digital, hingga pengembangan aplikasi akan terus dibutuhkan. Pelaku UMKM yang memiliki keterampilan di bidang ini dapat menawarkan layanan mereka kepada bisnis lain atau individu yang ingin membangun merek pribadi.

Banyak UMKM yang membutuhkan bantuan dalam hal pemasaran digital. Layanan seperti manajemen media sosial, SEO, hingga pembuatan konten kreatif adalah peluang bisnis yang dapat dimanfaatkan oleh mereka yang memiliki keahlian di bidang ini.

Semakin banyak bisnis kecil yang ingin menonjolkan identitas merek mereka. Ini memberikan peluang bagi pelaku UMKM di bidang desain grafis untuk menyediakan layanan branding yang kreatif dan inovatif.

Perkembangan teknologi digital terus memberikan dampak positif bagi UMKM. Inovasi teknologi memungkinkan bisnis skala kecil untuk bersaing dengan perusahaan besar, terutama dalam hal pemasaran, manajemen bisnis, hingga layanan pelanggan.

Platform e-commerce dan marketplace seperti Tokopedia, Shopee, dan Bukalapak terus berkembang pesat. Ini memberikan kesempatan bagi UMKM untuk menjangkau pasar yang lebih luas tanpa harus memiliki toko fisik. Memanfaatkan platform ini adalah strategi cerdas untuk meningkatkan penjualan di 2024.

Fintech menjadi solusi bagi UMKM dalam mengakses pembiayaan dan mengelola keuangan bisnis mereka. Di tahun 2024, fintech akan semakin penting dengan layanan seperti pinjaman mikro, manajemen keuangan berbasis aplikasi, hingga pembayaran digital yang lebih mudah.

Indonesia yang kaya akan budaya dan destinasi wisata menjadi lahan subur bagi UMKM yang bergerak di sektor pariwisata dan ekonomi kreatif.

UMKM yang bergerak di bidang oleh-oleh dan kerajinan tangan khas daerah akan terus berkembang, terutama di daerah-daerah wisata. Produk lokal yang autentik selalu menjadi daya tarik bagi wisatawan, baik domestik maupun mancanegara.

Tren pariwisata berbasis komunitas semakin populer. UMKM dapat berperan dalam menyediakan layanan homestay atau paket wisata yang berfokus pada pengalaman lokal dan keberlanjutan.

Untuk sukses di tahun 2024, UMKM tidak hanya harus mengenali peluang, tetapi juga harus menerapkan strategi yang tepat dalam menjalankan bisnis mereka.

Media sosial adalah alat pemasaran yang efektif dan murah. Platform seperti Instagram, TikTok, dan Facebook masih akan menjadi sarana utama bagi UMKM untuk mempromosikan produk dan menjalin interaksi dengan pelanggan.

Influencer marketing telah terbukti efektif dalam meningkatkan brand awareness. Bekerja sama dengan influencer lokal yang memiliki audiens sesuai target pasar dapat meningkatkan visibilitas dan kredibilitas produk UMKM.

Tahun 2024 adalah tahun penuh peluang bagi UMKM di Indonesia. Dengan dukungan teknologi, kebijakan pemerintah yang pro-UMKM, dan tren konsumen yang terus berkembang, pelaku UMKM memiliki peluang besar untuk meraih kesuksesan. Yang dibutuhkan hanyalah inovasi, adaptasi terhadap perubahan, dan kemampuan untuk memanfaatkan peluang yang ada.

1. Apa saja tren bisnis UMKM yang menjanjikan di 2024?

Bisnis kuliner, fashion lokal, produk kesehatan dan kecantikan alami, serta layanan digital adalah beberapa tren yang menjanjikan di tahun 2024.

2. Bagaimana peran teknologi dalam perkembangan UMKM di 2024?

Teknologi seperti e-commerce, fintech, dan pemasaran digital membantu UMKM menjangkau pasar yang lebih luas, mengelola bisnis lebih efisien, dan meningkatkan penjualan.

3. Apa strategi sukses untuk UMKM di tahun 2024?

Strategi yang sukses mencakup pemanfaatan media sosial, kolaborasi dengan influencer, dan inovasi produk yang sesuai dengan tren konsumen.

4. Apa peran pemerintah dalam mendukung UMKM di 2024?

Pemerintah mendukung UMKM dengan memberikan insentif fiskal, akses pembiayaan, dan pelatihan keterampilan yang relevan dengan era digital.

5. Apa peluang UMKM di sektor pariwisata?

UMKM di sektor pariwisata, terutama yang bergerak di bidang oleh-oleh, homestay, dan pariwisata berbasis komunitas, memiliki peluang besar untuk berkembang di tahun 2024

Dalam dunia keuangan, terutama yang berkaitan dengan transaksi digital, ada istilah yang mungkin sering Anda dengar: reversal dana. Meski terdengar teknis, konsep ini sebenarnya cukup sederhana dan sering kita temui dalam transaksi sehari-hari. Artikel ini akan membahas secara lengkap apa itu reversal dana, penyebabnya, dan bagaimana cara mengatasinya dengan santai namun tetap informatif.

Apa itu reversal dana? Pelajari pengertian, penyebab, dan cara mengatasi reversal dana dalam transaksi keuangan agar aktivitas bisnis Anda tetap lancar.

Reversal dana adalah proses pengembalian dana dari suatu transaksi yang batal atau tidak berhasil. Biasanya, reversal terjadi ketika ada kesalahan dalam sistem, transaksi ganda, atau pembatalan transaksi oleh salah satu pihak. Dalam banyak kasus, dana yang sempat terpotong akan dikembalikan ke rekening atau metode pembayaran Anda.

Misalnya, Anda melakukan pembayaran online menggunakan kartu debit, tapi transaksi gagal. Nah, dana yang sempat ditarik dari rekening Anda akan dikembalikan melalui proses reversal. Proses ini biasanya otomatis, meski terkadang memakan waktu tergantung dari penyedia layanan keuangan.

Jika Anda pengguna aplikasi seperti Moota untuk memantau mutasi bank, Anda bisa dengan mudah mengetahui apakah reversal sudah masuk atau belum. Hal ini sangat membantu agar Anda tidak perlu bolak-balik cek rekening secara manual.

Ada beberapa alasan kenapa reversal dana sering terjadi. Berikut adalah beberapa penyebab yang paling umum:

Salah satu penyebab utama reversal dana adalah transaksi yang gagal. Ini bisa terjadi karena gangguan sistem, koneksi internet yang terputus, atau kesalahan teknis pada mesin EDC (Electronic Data Capture) atau aplikasi.

Kadang, kita tidak sengaja melakukan transaksi yang sama dua kali. Contohnya, saat Anda panik karena transaksi pertama lambat terproses, Anda malah mengulangi pembayaran. Sistem biasanya akan mendeteksi duplikasi ini dan melakukan reversal pada salah satu transaksi.

Ketika Anda atau pihak penjual membatalkan transaksi setelah pembayaran dilakukan, reversal dana akan dilakukan untuk mengembalikan uang ke rekening Anda.

Tidak jarang, gangguan pada sistem bank juga menjadi penyebab reversal dana. Hal ini biasanya terjadi saat bank sedang mengalami maintenance atau overload transaksi.

Kesalahan input, seperti memasukkan jumlah yang salah, juga dapat memicu reversal dana. Dalam kasus ini, pihak yang melakukan kesalahan biasanya akan segera meminta pengembalian.

Proses reversal dana sebenarnya cukup sederhana, tetapi waktu yang dibutuhkan bisa berbeda-beda tergantung dari pihak yang terlibat. Berikut gambaran singkat bagaimana proses ini biasanya berjalan:

Meski terdengar sederhana, proses reversal dana tidak selalu berjalan mulus. Berikut beberapa kendala yang sering dihadapi:

Dalam beberapa kasus, pengembalian dana memakan waktu lebih lama dari yang diharapkan. Hal ini biasanya terjadi karena proses verifikasi yang rumit atau kendala pada sistem bank.

Kadang, pihak bank atau penyedia layanan tidak memberikan informasi yang jelas tentang status reversal. Ini bisa membuat pengguna bingung dan khawatir.

Meski jarang, ada juga kasus di mana dana tidak kunjung masuk ke rekening meski proses reversal sudah disetujui. Dalam situasi seperti ini, komunikasi dengan pihak terkait menjadi sangat penting.

Jika Anda menghadapi masalah dengan reversal dana, ada beberapa langkah yang bisa Anda lakukan untuk menyelesaikannya:

Langkah pertama yang harus Anda lakukan adalah memeriksa mutasi rekening. Anda bisa menggunakan aplikasi seperti Moota untuk melacak transaksi secara real-time. Dengan begitu, Anda tidak perlu terus-menerus membuka aplikasi bank untuk mengecek apakah dana sudah masuk.

Jika dana belum juga masuk, segera hubungi customer service bank atau penyedia layanan tempat Anda melakukan transaksi. Pastikan Anda menyimpan bukti transaksi untuk mempercepat proses penanganan.

Jika masalah tidak kunjung selesai, ajukan keluhan resmi melalui email atau platform yang disediakan oleh pihak terkait. Biasanya, mereka akan memberikan nomor tiket sebagai bukti pengaduan.

Setelah mengajukan keluhan, pantau terus statusnya. Jangan ragu untuk menghubungi kembali jika Anda merasa prosesnya terlalu lama.

Bagi bisnis, reversal dana juga menjadi hal yang penting untuk diperhatikan, terutama dalam pengelolaan keuangan. Berikut beberapa tips untuk menghadapi reversal dana dalam konteks bisnis:

Meski reversal dana kadang tidak bisa dihindari, ada beberapa langkah yang bisa Anda ambil untuk meminimalkan kemungkinan terjadinya:

Reversal dana adalah bagian yang tak terpisahkan dari transaksi keuangan modern. Meski bisa terasa merepotkan, memahami apa itu reversal dana, penyebabnya, dan cara mengatasinya dapat membantu Anda mengelola keuangan dengan lebih baik.

Jika Anda menjalankan bisnis, pastikan Anda memiliki sistem yang baik untuk memantau transaksi, seperti menggunakan aplikasi Moota. Dengan begitu, Anda bisa lebih mudah mendeteksi dan mengelola reversal dana, sehingga operasional bisnis tetap lancar tanpa hambatan.

Alokasi dana adalah istilah yang sering kita dengar, terutama saat berbicara tentang anggaran, investasi, atau perencanaan keuangan. Tapi, apa sih sebenarnya alokasi dana itu? Kenapa kita perlu mengalokasikan uang dengan baik? Artikel ini akan membahasnya secara lengkap dengan gaya santai tapi tetap profesional. Yuk, simak!

Pelajari apa itu alokasi dana dan cara bijak mengatur keuangan. Temukan tips efektif untuk mengelola pengeluaran, tabungan, dan investasi agar keuangan Anda lebih sehat dan terencana.

Alokasi dana adalah proses membagi uang yang Anda miliki ke berbagai pos kebutuhan atau tujuan tertentu. Tujuannya sederhana, yaitu memastikan semua kebutuhan terpenuhi tanpa mengabaikan rencana keuangan jangka panjang. Ibarat kata, alokasi dana itu seperti peta yang membantu Anda mengarahkan uang ke tempat yang tepat.

Misalnya, Anda punya penghasilan Rp10 juta per bulan. Dengan alokasi dana yang baik, Anda bisa membagi uang tersebut untuk kebutuhan harian, tabungan, investasi, dan hiburan. Hasilnya? Anda tidak hanya hidup nyaman, tapi juga punya rencana keuangan yang solid.

Mengatur keuangan tanpa alokasi dana itu seperti berkendara tanpa arah. Anda bisa saja sampai di tujuan, tapi kemungkinan besar akan lebih lama atau malah tersesat. Berikut ini beberapa alasan mengapa alokasi dana itu sangat penting:

Ada banyak metode untuk mengalokasikan dana, tapi prinsip dasarnya sama: atur prioritas. Berikut ini langkah-langkah mudah yang bisa Anda ikuti:

Langkah pertama adalah mengetahui berapa total penghasilan Anda. Jangan lupa untuk menghitung penghasilan bersih setelah dipotong pajak dan biaya lainnya.

Pisahkan kebutuhan menjadi beberapa kategori, seperti kebutuhan pokok, tabungan, investasi, hiburan, dan lainnya.

Metode alokasi dana paling populer adalah metode 50/30/20:

Anda bisa menyesuaikan rasio ini sesuai kebutuhan pribadi.

Keadaan keuangan selalu berubah. Oleh karena itu, penting untuk mengevaluasi alokasi dana secara berkala. Jika ada perubahan penghasilan atau kebutuhan, jangan ragu untuk menyesuaikannya.

Untuk mempermudah, berikut ini contoh sederhana alokasi dana dengan penghasilan Rp10 juta per bulan menggunakan metode 50/30/20:

Dari angka di atas, Anda bisa membagi lebih rinci. Misalnya, untuk tabungan, Anda sisihkan Rp1 juta untuk dana darurat dan Rp1 juta untuk investasi.

Selain kebutuhan sehari-hari, ada beberapa kebutuhan khusus yang juga perlu masuk dalam alokasi dana Anda.

Dana darurat adalah uang yang disimpan untuk kebutuhan mendesak, seperti biaya medis atau kehilangan pekerjaan. Idealnya, dana ini setara 3-6 bulan pengeluaran.

Jika Anda atau keluarga sedang menempuh pendidikan, alokasikan dana khusus untuk biaya sekolah, buku, atau kursus.

Jika Anda memiliki utang, pastikan alokasi dana Anda mencakup cicilan utang. Usahakan untuk tidak melebihi 30% dari total penghasilan.

Agar alokasi dana Anda lebih efektif, berikut beberapa tips yang bisa Anda terapkan:

Dengan mencatat pengeluaran, Anda bisa melihat ke mana uang Anda pergi. Gunakan aplikasi seperti Moota untuk mempermudah memantau transaksi dan mutasi bank.

Buat daftar prioritas berdasarkan kebutuhan dan tujuan jangka panjang. Fokus pada hal-hal yang benar-benar penting terlebih dahulu.

Saat ini, banyak aplikasi keuangan yang bisa membantu Anda mengatur alokasi dana. Aplikasi seperti Moota juga bisa membantu memantau arus kas dengan lebih mudah.

Utang konsumtif, seperti utang untuk belanja barang mewah, bisa merusak alokasi dana Anda. Sebisa mungkin, hindari utang jenis ini.

Walaupun terlihat sederhana, banyak orang melakukan kesalahan dalam alokasi dana. Berikut beberapa kesalahan yang perlu Anda hindari:

Alokasi dana bukan hanya soal membagi uang, tapi juga soal membangun masa depan keuangan yang lebih baik. Dengan alokasi dana yang tepat, Anda bisa mencapai tujuan finansial tanpa perlu stres berlebihan. Mulailah dengan langkah kecil, seperti mencatat pengeluaran dan menetapkan prioritas. Dari situ, Anda bisa terus mengembangkan strategi yang sesuai dengan kebutuhan dan gaya hidup Anda.

Jangan lupa, gunakan alat bantu seperti Moota untuk memantau pengeluaran dan memastikan semua transaksi tercatat rapi. Dengan begitu, Anda bisa lebih fokus pada hal-hal penting lainnya. Semoga artikel ini membantu Anda memahami pentingnya alokasi dana dan cara mengelolanya dengan baik!

APR atau Annual Percentage Rate adalah salah satu istilah keuangan yang sering muncul, khususnya dalam hal pinjaman, kartu kredit, dan investasi. Tapi, apa sih sebenarnya APR itu? Kenapa angka ini sangat penting untuk kita pahami ketika berurusan dengan berbagai produk keuangan? Di artikel ini, kita akan bahas tuntas APR dengan gaya santai namun tetap informatif dan profesional.

Pahami APR (Annual Percentage Rate) dan fungsinya dalam dunia keuangan. Mulai dari pengertian, cara kerjanya, hingga bagaimana peran APR dalam pinjaman dan kartu kredit untuk membantu Anda kelola keuangan lebih cerdas.

APR adalah singkatan dari Annual Percentage Rate atau Persentase Tingkat Tahunan. Singkatnya, APR adalah tingkat bunga tahunan yang dikenakan pada pinjaman atau investasi Anda. Angka ini mencakup semua biaya yang terkait, seperti bunga dan biaya administrasi lainnya, sehingga Anda mendapatkan gambaran total biaya yang harus dibayar atau diterima dalam satu tahun.

APR sering muncul saat Anda mengambil pinjaman atau menggunakan kartu kredit. Biasanya, semakin tinggi APR, semakin besar biaya yang harus Anda tanggung. Di sisi lain, ketika Anda menabung atau berinvestasi, APR yang tinggi berarti imbal hasil yang lebih besar.

Untuk memahami cara kerja APR, kita perlu memahami bahwa APR berbeda dari bunga biasa. Ketika bank atau lembaga keuangan menawarkan pinjaman dengan bunga tertentu, ada biaya tambahan yang mungkin perlu Anda bayar. Nah, APR menghitung semua biaya tambahan ini dan merangkumnya dalam satu angka persentase, sehingga lebih mudah bagi Anda untuk melihat berapa total biaya pinjaman atau investasi Anda.

Contoh sederhananya, misalkan Anda meminjam Rp10 juta dengan APR 12%. Ini berarti dalam setahun, Anda akan dikenakan biaya 12% dari total pinjaman, yaitu Rp1,2 juta.

Ternyata, APR itu tidak hanya satu jenis, lho! Tergantung dari produk keuangannya, ada beberapa jenis APR yang perlu Anda ketahui:

APR tetap adalah tingkat bunga yang tetap sepanjang periode pinjaman atau penggunaan kartu kredit. Jadi, Anda tidak perlu khawatir dengan perubahan bunga di masa depan.

APR variabel adalah jenis APR yang bisa berubah sesuai kondisi pasar. Biasanya, APR variabel ini mengacu pada suku bunga acuan, seperti BI Rate di Indonesia. Jadi, jika BI Rate naik, APR juga bisa ikut naik.

Beberapa kartu kredit menawarkan APR rendah atau bahkan 0% untuk jangka waktu tertentu sebagai bagian dari promosi. Namun, begitu masa promosi berakhir, APR biasanya akan naik ke angka normal.

APR penalti adalah tingkat bunga yang lebih tinggi, yang dikenakan ketika Anda terlambat membayar tagihan atau melanggar syarat tertentu. Ini adalah alasan mengapa pembayaran tepat waktu itu sangat penting.

APR memberi gambaran yang lebih akurat tentang biaya total dari suatu pinjaman atau produk keuangan. Dengan melihat APR, Anda bisa membuat perbandingan lebih jelas antara satu produk keuangan dengan yang lain. Misalnya, ketika Anda memilih kartu kredit, penting untuk melihat APR-nya agar tahu berapa biaya sebenarnya yang akan Anda bayarkan jika tidak melunasi saldo secara penuh setiap bulan.

APR juga bermanfaat ketika Anda melakukan investasi atau menabung. Semakin tinggi APR dari produk investasi, semakin besar potensi keuntungan yang bisa Anda peroleh.

Penghitungan APR cukup rumit karena mempertimbangkan biaya bunga dan biaya tambahan lainnya. Namun, cara mudah untuk memahami APR adalah dengan menganggapnya sebagai bunga total yang harus Anda bayar dalam setahun, termasuk semua biaya tambahan.

Sebagai contoh sederhana, jika Anda mengambil pinjaman Rp10 juta dengan APR 15% selama satu tahun, total bunga yang perlu Anda bayar adalah sekitar Rp1,5 juta.

Namun, jika Anda tertarik menghitung APR sendiri, berikut ini rumus dasarnya:

APR = [(Biaya Total Pinjaman / Pokok Pinjaman) / Lama Pinjaman dalam Tahun] x 100

Namun, jangan khawatir jika Anda merasa bingung. Biasanya, lembaga keuangan sudah menghitungkan APR ini untuk Anda, jadi Anda tinggal melihat dan memahami saja.

APR sangat penting dalam penggunaan kartu kredit. Sebagian besar kartu kredit memiliki APR yang cukup tinggi, terutama jika Anda hanya membayar minimum payment setiap bulan. Ketika Anda tidak melunasi saldo penuh, APR akan diterapkan pada sisa saldo tersebut, yang artinya Anda bisa dikenakan bunga tinggi dalam jangka panjang.

Salah satu cara efektif untuk menghindari beban APR yang tinggi adalah dengan membayar saldo kartu kredit secara penuh setiap bulan. Dengan begitu, Anda tidak perlu membayar bunga atau biaya tambahan lainnya.

Mungkin Anda bertanya-tanya, “Bukankah bunga sudah cukup untuk menghitung biaya pinjaman?” Perbedaannya, bunga biasa hanya menghitung bunga tanpa biaya tambahan. Sementara itu, APR mencakup biaya tambahan lain, seperti biaya administrasi atau komisi, yang sering kali tersembunyi dalam pinjaman.

Sebagai contoh, jika Anda mengambil pinjaman dengan bunga 10% tapi memiliki biaya administrasi tambahan, maka APR Anda bisa lebih tinggi dari 10%. Ini berarti APR memberi gambaran yang lebih lengkap tentang total biaya pinjaman atau kartu kredit Anda.

Ketika Anda memahami APR, Anda bisa membuat keputusan finansial yang lebih cerdas. Berikut beberapa tips untuk memanfaatkan APR secara optimal:

Sebelum mengambil keputusan, selalu bandingkan APR dari berbagai produk keuangan. Misalnya, beberapa bank menawarkan kartu kredit dengan APR rendah yang bisa membantu Anda menghemat biaya bunga.

Banyak kartu kredit menawarkan APR promosi yang rendah atau bahkan 0%. Ini adalah kesempatan bagus jika Anda berencana untuk melakukan pembelian besar dan ingin menghindari bunga. Namun, pastikan untuk melunasi saldo sebelum masa promosi berakhir.

Jika Anda mencari tempat untuk menaruh uang, produk dengan APR tinggi seperti deposito atau obligasi bisa menjadi pilihan menarik. Dengan begitu, Anda bisa mendapatkan imbal hasil lebih besar dalam setahun.

Moota bisa membantu Anda memantau transaksi dan mutasi bank, sehingga Anda tidak ketinggalan pembayaran penting. Dengan begitu, Anda bisa menghindari bunga penalti atau biaya tambahan yang bisa meningkatkan APR Anda.

APR adalah angka yang sangat berguna dalam dunia keuangan. Dengan memahami APR, Anda bisa menghemat biaya, menghindari beban bunga tinggi, dan bahkan mendapatkan imbal hasil lebih besar dari investasi Anda. Dalam memilih pinjaman, kartu kredit, atau bahkan produk tabungan, pastikan Anda mempertimbangkan APR sebagai salah satu faktor utama.

Memahami APR juga bisa membantu Anda mengelola utang dengan lebih baik dan membuat keputusan keuangan yang lebih bijak. Ingat, kunci dari keuangan yang sehat adalah pemahaman yang baik tentang biaya dan manfaat dari setiap produk keuangan yang Anda pilih.

Halo sobat moota! Kalian pernah kepikiran buat mulai buka toko online? Tapi jadi mikir lagi karena caranya yang ribet? Dalam artikel ini kita akan bahas tentang cara membuat website toko online menggunakan platform WooCommerce!

Sebenarnya bisa saja sih kita berkreasi dengan menggunakan platform apa saja. Tapi dari sekian banyaknya platform yang bisa digunakan, kenapa harus pilih WooCommerce?

WooCommerce sendiri adalah sebuah plugin toko online Gratis yang bisa diinstal melalui WordPress. Dengan menggunakan plugin ini, Sobat moota bisa membuat Toko Online gratis tanpa harus memiliki keterampilan khusus dalam bidang coding terlebih dahulu! Tapi, Jika sobat menginginkan sebuah fitur tambahan, WooCommerce sudah menyediakan juga beberapa fitur dan tema yang harus sobat beli jika diinginkan.

WooCommerce tergolong user-friendly untuk pemula dikarenakan pengelolaan yang mudah. Mulai dari pengelolaan display produk hingga ke pengelolaan pembayaran.

WooCommerce juga sudah diakui oleh jutaan pengguna seluruh dunia sebagai platform toko online terbaik yang berarti kualitasnya Tidak bisa diragukan lagi. Bahkan ada beberapa website toko online WooCommerce yang masuk ke nominasi Top 1 Million Sites loh!

Bagaimana dari segi keamanannya? Jangan Khawatir! Kalau sobat masih belum yakin soal keamanan transaksi toko online, WooCommerce melindungi semua transaksi yang terjadi di toko online kamu sob, Ga ada tuh yang namanya pihak ke tiga campur tangan kedalam transaksi apapun! Jadi Pelanggan-pelanggan kamu bisa melakukkan transaksi dengan aman.

Penampilan pada sebuah website tentu menjadi hal yang penting pada sebuah toko online ya kan? Misalkan untuk tema berjualan Pakaian Pria dan Wanita, Pasti konsepnya berbeda bukan? Sama juga seperti Toko pakaian dan Toko penjualan barang digital, Sudah pasti dari temanya jauh berbeda. WooCommerce sudah menyediakan beberapa tema toko online yang bisa sobat pakai secara gratis ataupun berbayar!

Sebuah Platform pasti tidak lepas dari adanya sebuah cela apapun itu. Berikut kekurangan yang bisa sobat pertimbangkan sebelum menggunakan Platform WooCommerce sebagai Toko Online kamu.

Jika sobat memiliki terlalu banyak konten video atau gambar HD yang belum dioptimasi, Banyak plugin yang aktif, Tema yang berlebihan, ini bisa menjadi masalah besar bagi performa Toko Online kamu sob. Jadi buat menanggulanginya agar performa toko online tidak buruk, sobat moota bisa coba untuk mengoptimasi konten bergambar tersebut dengan mengurangi size / mengurangi konten gambar yang terlalu banyak, menghapus plugin yang tidak terpakai, Dan menggunakan tema yang telah disesuaikan dengan kebutuhan kamu sob.

Sebelum bisa menggunakan WooCommerce, Pastikan sobat mempunyai WordPress yang terinstall di localhost atau di Hosting kesayanganmu.

Sudah siap untuk membuat toko onlinemu menjadi nyata sob? Yuk, langsung aja kita ke tutorialnya!

Setelah berhasil mengaktifkan plugin WooCommerce, Silahkan untuk me-refresh halaman web dan Klik pada Tombol “Siapkan Toko Saya” seperti pada gambar dibawah ini.

Menggunakan metode setup wizard ini merupakan metode yang paling mudah untuk setting WooCommerce. Jika sesudah di referesh tidak muncul halaman tersebut, maka hal yang bisa sobat lakukan adalah pergi ke Halaman Dasbor Admin WordPress -> Pilih Menu WooCommerce -> Beranda.

Setelah klik tombol “Siapkan toko saya“, Sobat bakal ditanyain beberapa pertanyaan untuk Persiapan toko online nya. Dimulai dari pertanyaan untuk apakah sobat menyiapkan toko online nya?

Lokasi dan Jenis produk yang akan dijual,

Dan ekstensi-ekstensi bawaan yang akan digunakan.

Namun pertanyaan-pertanyaan tersebut tidak wajib untuk dijawab, Sobat moota bisa melewati langkah-langkah tersebut jika berkenan. Setelah menjawab pertanyaan, kamu akan diarahkan pada halaman beranda dan akan melewati 5 tahap penyesuaian yaitu : Memilih Tema, Membuat Produk, Menerima pembayaran, Pungut pajak dan Kembangkan Bisnis (Sama dengan menggunakan ekstensi) agar Toko Online terlihat layak untuk digunakan. Berikut adalah gambar untuk tahapan-tahapan yang harus diselesaikan.

2.2 Pilih Tema Toko Online

Untuk menentukkan sebuah tema caranya dengan Klik pada tahapan satu (Sesuaikan Toko Anda), lalu tentukan tema toko onlinemu. Untuk temanya sendiri sobat bisa memilih apakah Ingin membuat design sendiri atau Memilih Design yang sudah disediakan oleh WooCommerce. Jika menggunakan Tema yang sudah disediakan, Mungkin sobat moota perlu mengeluarkan biaya tambahan untuk menemukan tema yang cocok dikarenakan terbatasnya tema yang gratis. Berikut adalah gambar contoh untuk pemilihan tema.

Untuk menjalankan sebuah toko online, tentunya sobat moota perlu menjual sebuah produk sebelum layak dikunjungin oleh konsumen. Caranya sobat bisa kembali ke halaman tahapan sebelumnya dan pilih pada tahapan dua (Tambahkan Produk Anda). Setelah diklik, Kalian akan ditanyakan jenis produk apa yang ingin dijual. Berikut gambarnya.

Setelahnya, Kalian harus memberikan detail mengenai produk yang akan dijual tersebut seperti memberi nama produk, deskripsi produk, data produk, harga produk, gambar produk dan lain sebagainya lalu di publish jika sudah sesuai. Tidak hanya menambah produk, kalian juga bisa mengedit atau menghapus bahkan meng-duplikasi sebuah produk yang ada!

Sesudah membuat produk yang akan dijual, tentunya harus ada transaksi untuk menjual barangnya. Tahapan selanjutnya adalah menambahkan Metode Pembayaran untuk sebuah transaksi. Sobat bisa kembali ke halaman beranda dan klik pada tahapan nomor tiga (Terima Pembayaran). Untuk bawaan dari WooCommerce, ada beberapa metode pembayaran yang sudah disediakan. Seperti Stripe, Paypal, Bank Transfer Manual, dan Cash On Delivery. Nah untuk masalah pembayaran, Moota juga menghadirkan sebuah plugin yang bisa di Integrasikan dengan WooCommerce untuk konfirmasi otomatis pembayaran Bank kamu sob. Jadi ga ada lagi konfirmasi manual untuk metode bank transfer, Jangan lupa check Link berikut ya! Berikut gambar untuk pilihan metode pembayaran.

Jika kalian melewatkan sesuatu atau ingin menambahkan sebuah metode pembayaran, Kalian bisa membuka Pengaturan Pembayaran secara manual dengan memilih menu WooCommerce -> Pengaturan -> Pembayaran.

Tahap berikutnya adalah menentukan sebuah pajak suatu transaksi. Pada tahap ini tentu saja Sobat bisa memilih Apakah ingin menggunakan biaya pajak tambahan atau tanpa pajak. Cara menambahkannya adalah kembali ke beranda dan klik pada tahap ke empat (Pungut Pajak Penjualan). Setelah Di klik, kalian harus melengkapi Lokasi toko kalian mulai dari Negara, Provinsi, Kode Pos dan Kota. Berikut gambar untuk meng-konfigurasikan pajak.

Pada tahap terakhir ini sebelumnya sudah dijelaskan pada paragraf sebelumnya, Yang dimana fitur ini berfungsi untuk pemasaran pada produk kalian agar mudah dikenali dan diperkenalkan pada ekstensi yang bersangkutan. Contohnya seperti penggunaan ekstensi Tiktok, Tiktok menjadi sebuah aplikasi dengan banyak pengguna dikarenakan aplikasinya yang serba ada. Dimulai dari konten video dan bergambar, juga ada platform khusus berjualannya yaitu Tiktok Shop sehingga beberapa penggunanya bisa berkreasi dengan bebas. Dengan Ekstensi ini, Kalian akan mengiklankan toko online anda ke publik melalui platform Tiktok. Namun tentu saja menggunakan ekstensi ini beberapa darinya mungkin memerlukan biaya tambahan.

Beberapa ekstensi yang tersedia adalah sebagai berikut :

1. Iklan dan Listing Google

2. Tiktok untuk WooCommerce

3. Pinterest untuk WooCommerce

4. MailPoet

5. MailChimp, Dan lain sebagainya.

Ketika ada pelanggan yang melakukan order sebuah produk kalian, Maka Dalam Pilihan Menu WooCommerce Kalian akan mendapatkan notifikasi pada menu order di dashboard WooCommerce Kalian. Dan, bisa melihat informasi order yang baru masuk tersebut.

Setiap order juga memiliki detail seperti Order ID, email pembeli, nama pembeli, alamat pembeli dan lain sebagainya. Kalian juga bisa mengubah status dari sebuah orderan pada setiap proses pembayarannya. Beberapa status tersebut sebagai berikut :

Jika Kalian sedang merayakan sebuah event tahunan / bulanan tertentu untuk Promosi Penjualan, Maka Fitur Kupon inilah jawaban yang tepat untuk memberikkan pelanggan kalian Potongan Harga untuk sebuah Produk! Untuk cara menambahkan kuponnya sendiri kalian bisa cari pada menu Pemasaran -> Kupon. Lalu klik pada tombol “Buat Kupon Pertama Anda”. Berikut adalah halaman penambahan detail mengenai kupon.

Di WooCommerce, Ada sebuah fitur dimana kalian bisa mengelola pelanggan yang pernah melakukan pernah membeli barang kalian. Dengan fitur ini, kalian bisa membuat sebuah strategi untuk melakukkan login terlebih dahulu sebelum bisa membeli barangnya agar data pembeli bisa terkumpul. Data ini bermanfaat untuk mengetahui kebiasaan konsumen dan bisa digunakan untuk upaya promosi produk yang lebih tepat sasaran. Kalian bisa membuka Page ini pada pilihan menu WooCommerce -> Pelanggan.

Ada fitur menarik juga dari WooCommerce Dimana kalian bisa mengelola data transaksi yang sudah berstatus complete atau berhasil dibayar. Semua yang berstatus completed akan tercatat pada laporan transaksi. Kalian juga bisa meng-filter pencarian melalui tanggal, produk, kategori, dan kupon yang digunakan. Ga sampe disana, Kalian juga bisa download Data yang tercatat menjadi sebuah file CSV untuk di cetak sebagai dokumen bisnis. Berikut contoh gambarnya.

Udah Gratis, Pengaturannya lengkap, Gampang lagi. Sebagian besar pengguna juga membiarkan pengaturannya dengan settingan default dan dapat beroperasi dengan baik.

Pengaturannya ada apa aja sih?

Mau Memastikkan kalau kesehatan Website Toko Online kamu berjalan dengan normal? Kalian bisa Check status website kamu saat ini dengan memilih menu WooCommerce -> Status. Pada halaman ini kalian bisa lihat Status Server WordPress, Database dan keamanan situs toko online.

Jika ingin mencari sebuah kesalahan pada website, kalian bisa Klik pada tombol “Dapatkan Laporan Sistem” Dan kalian bisa menggunakan informasi tersebut untuk menanggulangi kendala-kendala yang kalian alami ke layanan support WooCommerce Langsung.

Sesudah membaca tutorial Pembuatan Toko Online Dengan WooCommerce ini, Kalian bisa Praktek untuk membuat Toko Online yang kalian Idamkan ini jadi kenyataan tanpa mempunyai keterampilan Coding sama sekali! Bahkan, Toko kalian juga tetap kelihatan Estetik dan Profesional walaupun Gratis!

Tunggu apalagi? Ayo Mulai Kembangkan Bisnis Toko Online Kamu dengan WooCommerce Sekarang! Dan jangan lupa, Kalau soal Konfirmasi Pembayaran Bank Transfer Otomatis, Serahkan Pada Plugin WordPress Moota ya! Dijamin waktu Sobat Moota bisa jadi lebih produktif dan ngga perlu lagi Konfirmasi manual orderan satu-satu.

Salam Cuan.

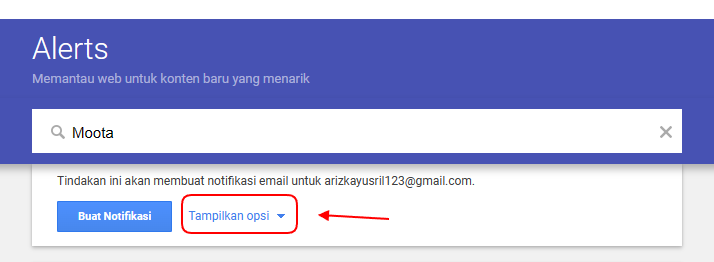

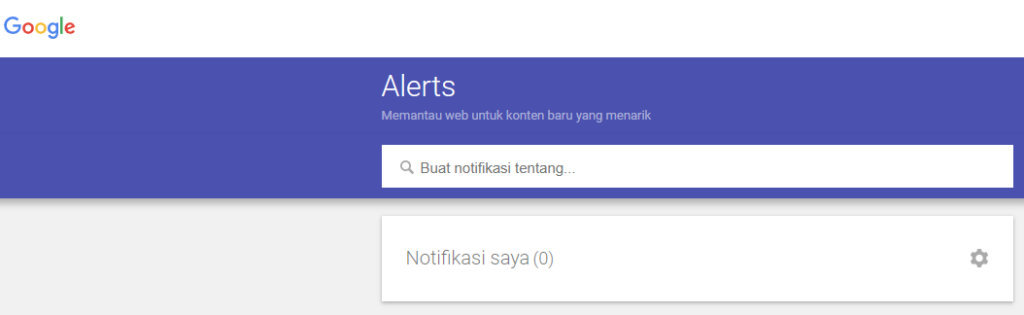

Nih, Sobat Cuan! Sekarang kita masuk ke bagian ke 2 yaitu eksekusi dari kampanye 'social listening' di artikel ‘Social Listening’ #1 - Pengertian dan Persiapan - Moota.co. Pertama-tama, mari kita buat Google Alerts.

Jadi begini, Sobat Cuan, Google Alerts tuh kayaknya pake mesin pencari yang sama dengan Google Search, jadi dia bisa nyariin kata-kata yang kita atur. Kalo Sobat Cuan mau ngerakit kampanye social listening pake Google Alerts, ikutin langkah-langkah simpel ini:

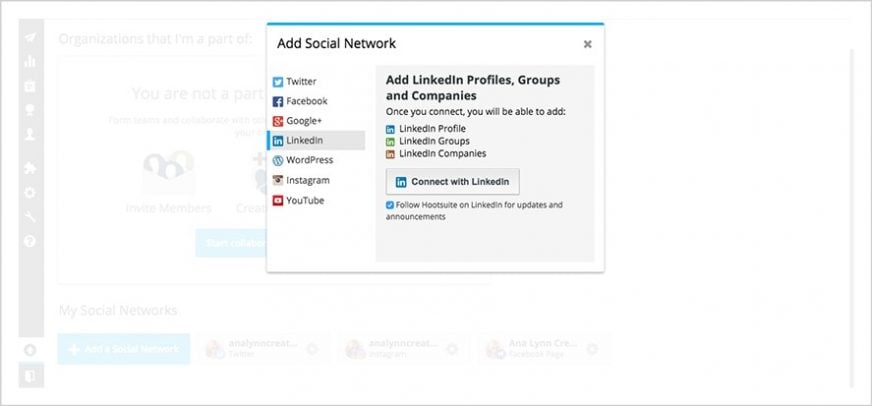

Jadi, Sobat Cuan, Google Alerts kan gratis dan bisa dipake buat pribadi atau bisnis. Tapi, kalo mau yang lebih hebat, Sobat Cuan bisa coba Hootsuite. Ini platform manajemen media sosial yang keren banget.

Dengan Hootsuite, Sobat Cuan gak cuma dengerin omongan orang tentang brand Sobat Cuan, tapi juga bisa atur percakapan, jawab langsung dari satu platform, bahkan posting dan analisis media sosial.

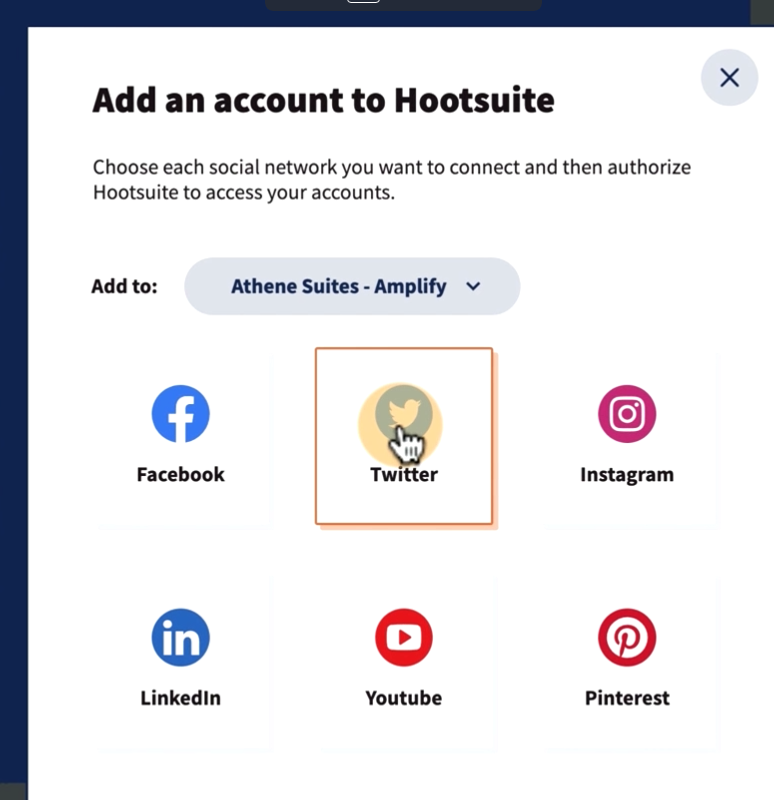

Jadi gini cara set up-nya, Sobat Cuan:

(Sumber: Hootsuite)

Hubungin jaringan sosial yang Sobat Cuan mau, ikutin aja langkah-langkahnya. Biasanya Sobat Cuan bakal diminta buat login dengan akun bisnis Sobat Cuan.

(Sumber: Hootsuite)

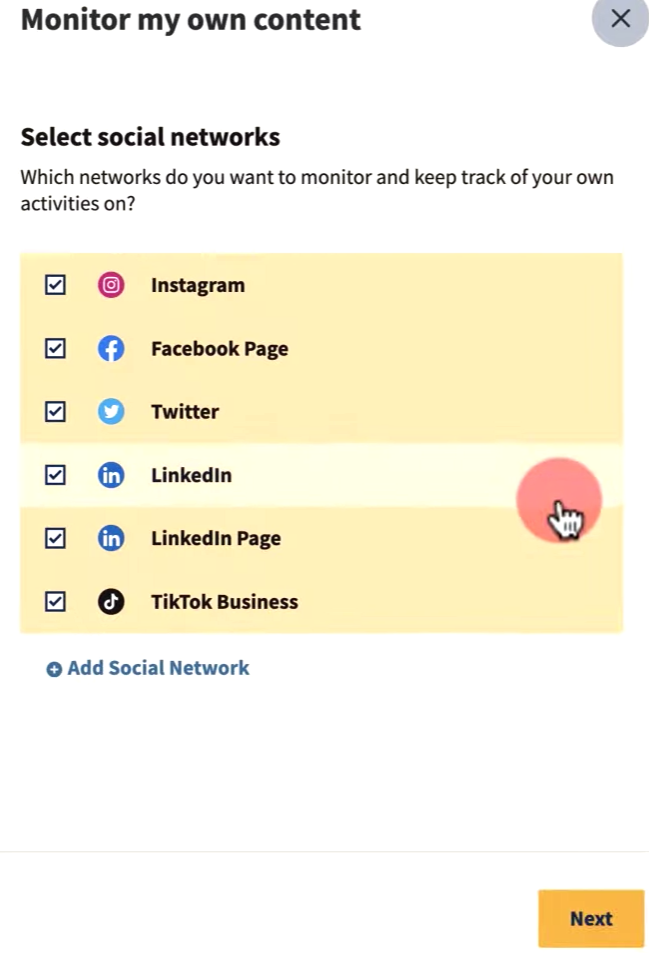

Ulangin buat semua jaringan sosial yang Sobat Cuan mau pantengin.

(Sumber: Hootsuite)

Oke, Sobat Cuan, sekarang kita bahas gimana caranya ngatur penyebutan yang ada di media sosial. Nah, strategi 'social listening' kita harus termasuk manajemen penyebutan yang lagi hot banget.

Kami saranin biar lebih rapi, Sobat Cuan bisa kelompokin penyebutan-penyebutan itu ke dalam "ember" yang berbeda, sesuai sama sifatnya. Jadi gampang nih, buat ngasih tugas ke orang yang paling cocok untuk nanganinnya.

Ini dia jenis-jenis penyebutan yang bisa Sobat Cuan kelompokin:

Setelah kita kelompokin, kita juga harus atur prosedur yang jelas buat tiap-tiap kelompok itu. Nih, kami kasih contoh, tapi Sobat Cuan bisa modifikasi sesuai kebutuhan bisnis atau tim Sobat Cuan ya:

Nah, Sobat Cuan, buat yang lebih rapi lagi, Sobat Cuan bisa bikin dokumentasi internal. Kumpulin pertanyaan-pertanyaan umum itu, terus tulis jawaban-jawaban terbaiknya. Kalo perlu, Sobat Cuan bisa bikin sumber daya di situs web atau dokumentasi dukungan buat bantuin pelanggan.

Trus, Sobat Cuan bisa bagi-bagi tugas ke anggota timnya juga, lho. Hootsuite bisa bantu Sobat Cuan nge-tugas-tugas gitu. Misalnya, Sobat Cuan bisa tugasin semua tweet negatif sama keluhan pelanggan ke spesialis layanan pelanggan.

Cukup klik tanda tambah di bawah penyebutan sosial yang mau ditugaskan, terus pilih anggota timnya. Dan Sobat Cuan sama tim Sobat Cuan juga bisa langsung balas dari platform Hootsuite, lho. Gampang kan?

Pertama-tama, Sobat, mari kita bahas apa itu kampanye 'social listening'. Jadi, ini adalah serangkaian langkah untuk mengidentifikasi, mengkategorikan, dan mengoperasionalisasi cara kita berinteraksi dengan sebutan sosial secara efektif. Penting banget nih dalam strategi pemasaran digital, karena bisa bantu kita memahami dan merespons tren serta percakapan yang lagi rame di media sosial.

Tujuan:

Jadi, apa tujuan utamanya? Tentu, kita mau menyiapkan kampanye 'social listening' yang bisa mengidentifikasi, mengkategorikan, dan mengoperasikan cara kita menangani sebutan sosial secara paling efektif. Kenapa? Supaya kita bisa tahu apa yang lagi dibicarakan orang tentang merek kita di media sosial dan bisa bertindak sesuai dengan itu.

Hasil Ideal:

Jelasnya, dengan kampanye ini, kita bisa lebih baik dalam memberikan dukungan pelanggan dan membuat keputusan bisnis yang lebih terinformasi. Mantap kan?

Mengapa Ini Penting:

Menyiapkan kampanye social listening akan membantu Anda menawarkan dukungan pelanggan yang lebih baik, serta membuat keputusan bisnis yang lebih terinformasi, berdasarkan apa yang dikatakan klien, calon klien, dan orang-orang di industri Anda tentang perusahaan Anda.

Dimana Dilakukan:

Di Google Alerts atau Hootsuite, tergantung pada sumber daya keuangan yang Anda siapkan untuk ini.

Kapan Ini Dilakukan:

Semakin cepat, semakin baik.

Siapa yang Melakukannya:

Anda, Manajer Media Sosial Anda, atau Asisten Virtual Anda.

Oke, sekarang kita masuk ke pengaturan awal. Pertama-tama, pastikan kamu punya akses ke akun media sosial perusahaanmu. Nanti bakal kita gunain buat menghubungkan alat pemantauan kita dan juga buat menjawab sebutan sosial. Nah, selanjutnya, kita harus tentuin alat mana yang mau kita pake. Misalnya, buat contoh, kita bakal bahas pengaturan kampanye social listening pake dua alat: yang gratis, Google Alerts, dan yang berbayar, Hootsuite. Masing-masing punya kelebihan dan kekurangan, jadi kita harus pilih yang paling cocok dengan kebutuhan kita.

Untuk di arikel ini, kami akan memberikan contoh pengaturan kampanye social listening menggunakan dua alat: yang gratis (Google Alerts), dan yang berbayar (Hootsuite). Berikut beberapa kelebihan dan kekurangan untuk masing-masing alat ini:

Kelebihan:

Kekurangan:

Kelebihan:

Kekurangan:

Dengan persiapan yang matang untuk kampanye 'social listening', Anda telah mengambil langkah awal yang penting dalam memahami dan merespons tren serta percakapan yang terjadi di media sosial. Melalui identifikasi, pengkategorian, dan operasionalisasi cara perusahaan Anda berinteraksi dengan penyebutan sosial secara efektif, Anda telah membuka pintu bagi pemahaman yang lebih dalam tentang apa yang dikatakan orang tentang merek Anda di media sosial.

teruslah mengikuti seri artikel dari Moota ini untuk mendapatkan wawasan lebih lanjut tentang bagaimana Anda dapat mengoptimalkan kampanye 'social listening' Anda. Nantikan bagian selanjutnya!