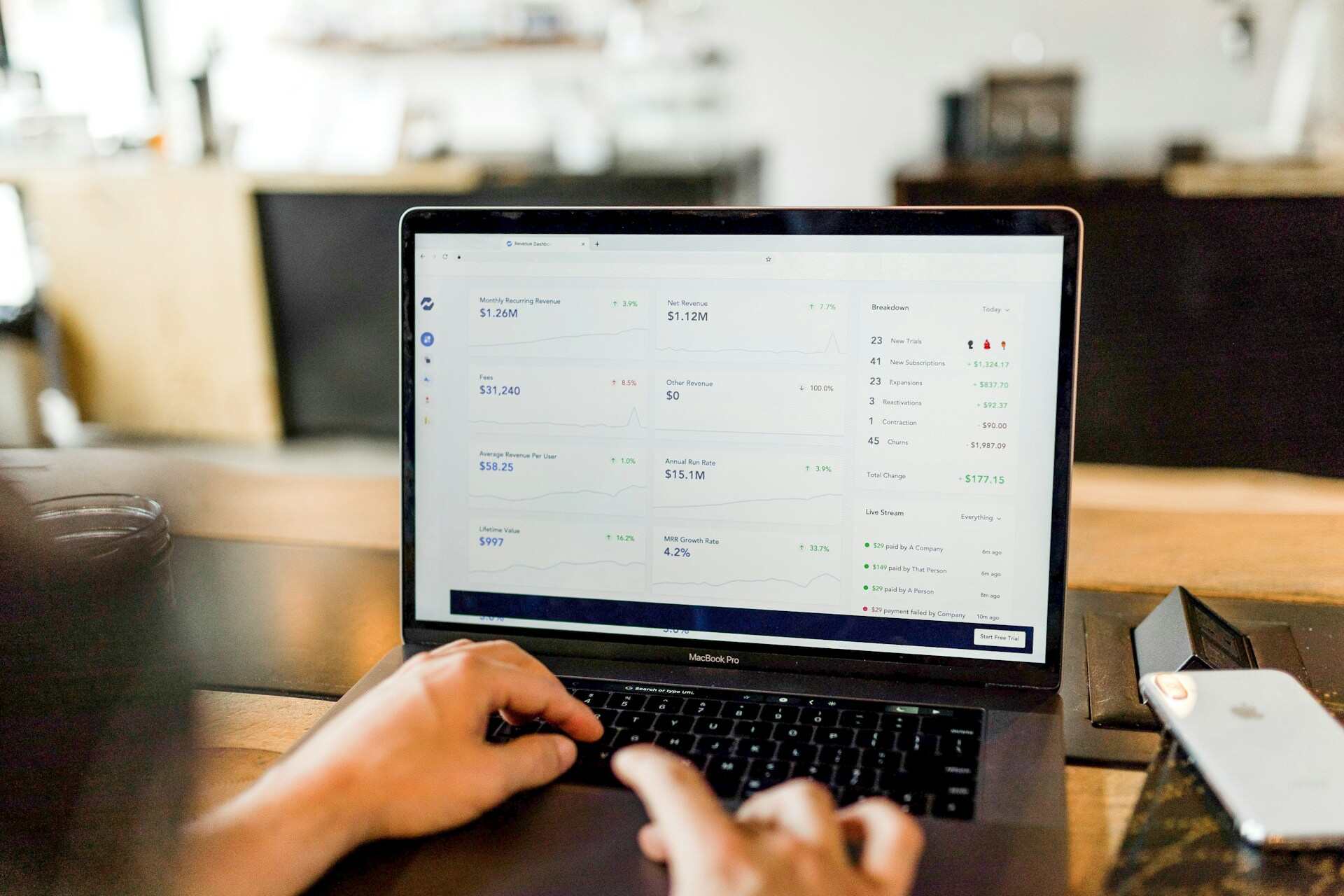

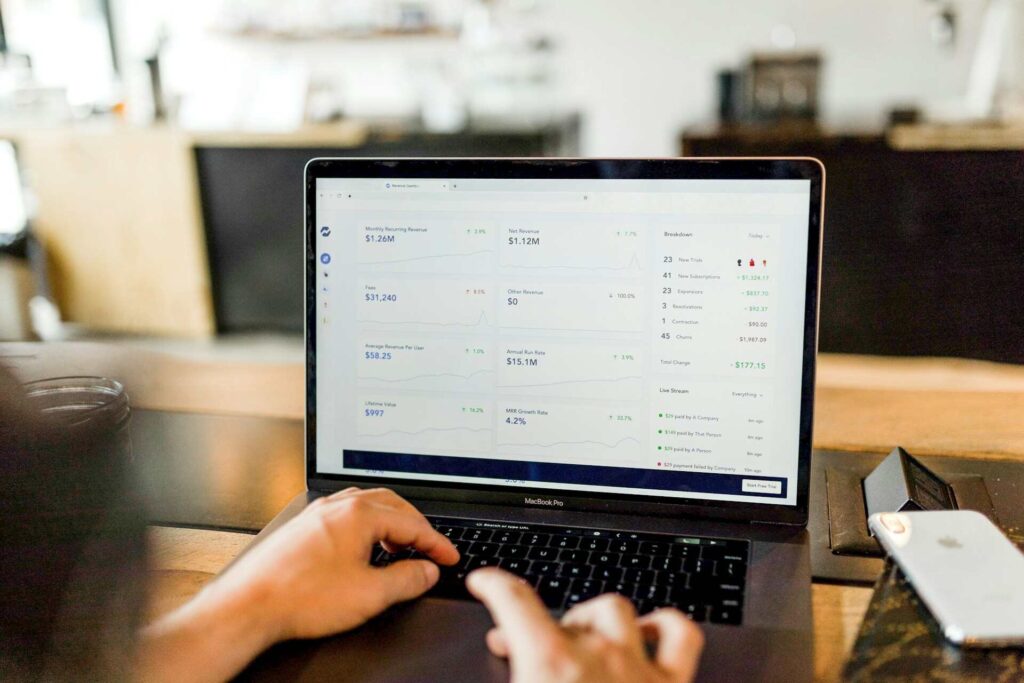

Moota sebuah aplikasi web yang dikhususkan untuk memberikan layanan aktivasi transaksi keuangan secara otomatis. Bisa difungsikan juga untuk pengecekan mutasi dana. Berkaitan dengan hal tersebut berikut pembahasan utamanya.

Punya modal lebih tapi bingung mau digunakan untuk apa? Coba deh Sobat Cuan pertimbangkan untuk bergabung dengan program peer to peer lending (P2P lending). Dalam sistem ini, Sobat akan dipertemukan dengan UKM atau individu yang sedang membutuhkan pendanaan untuk menjalankan usahanya. Ini seperti menjadi "bank mini" di mana Sobat bisa meminjamkan uang ke orang yang membutuhkan, dan nantinya akan mendapatkan return dari bunga yang telah disepakati.

Kelebihan dari P2P lending adalah prosesnya yang mudah dan dilakukan sepenuhnya secara online. Sobat nggak perlu repot-repot datang ke kantor atau bertemu langsung dengan penerima pinjaman. Cukup daftar melalui platform P2P lending yang ada, kemudian Sobat bisa memilih siapa yang ingin diberikan pendanaan sesuai dengan tingkat risiko dan return yang diinginkan. Sistem ini sangat cocok buat Sobat yang ingin memanfaatkan modal lebih tanpa harus memulai usaha baru.

Namun, seperti halnya investasi lainnya, P2P lending juga memiliki risiko. Maka dari itu, penting bagi Sobat untuk memilih platform yang terpercaya dan melakukan riset terlebih dahulu sebelum mulai memberikan pinjaman. Dengan begitu, Sobat bisa mendapatkan keuntungan dari modal yang diputar, sekaligus membantu usaha kecil berkembang. Keren kan, Sobat bisa dapat untung sekaligus bantu sesama!

Salah satu cara paling populer untuk memutar modal adalah dengan berinvestasi di pasar saham. Investasi saham menawarkan potensi return yang besar, baik dalam jangka pendek maupun jangka panjang, tergantung dari strategi investasi yang Sobat pilih. Dengan berinvestasi saham, Sobat Cuan bisa menjadi bagian dari pemilik perusahaan, dan keuntungan bisa didapatkan dari kenaikan harga saham atau pembagian dividen.

Investasi saham mungkin terdengar menakutkan bagi pemula, tapi sebenarnya cukup menyenangkan kalau Sobat sudah paham cara kerjanya. Ada berbagai jenis saham yang bisa dipilih sesuai dengan profil risiko Sobat, mulai dari saham blue-chip yang relatif stabil, hingga saham growth yang lebih berisiko namun memiliki potensi return lebih besar. Sobat bisa belajar dari banyak sumber atau bahkan mulai mengikuti komunitas saham untuk mendapatkan insight yang lebih baik.

Namun, penting diingat bahwa investasi saham bukanlah cara cepat kaya. Diperlukan strategi dan kesabaran dalam bermain saham. Jangan langsung tergiur dengan keuntungan instan, karena pasar saham juga bisa berfluktuasi dan mengalami penurunan. Oleh karena itu, Sobat perlu melakukan perencanaan yang matang agar bisa memperoleh pendapatan pasif dari investasi saham, tanpa harus khawatir dengan risiko yang terlalu tinggi. Investasi saham adalah salah satu langkah terbaik untuk Sobat yang ingin memutar modal dan mencapai tujuan keuangan jangka panjang.

Tentunya cara ini merupakan bagian agar memperoleh pendapatan pasif. Perencanaan finansial yang baik merupakan bagian dari menikmati hidup.

Jika Sobat aktif di media sosial seperti Instagram, YouTube, atau memiliki blog, maka membangun afiliasi bisa jadi cara cerdas untuk memutar modal dan mendapatkan pendapatan pasif. Afiliasi adalah kemitraan di mana Sobat bisa mempromosikan produk atau layanan dari brand tertentu, dan mendapatkan komisi setiap kali ada orang yang melakukan pembelian melalui link afiliasi yang Sobat bagikan.

Sistem ini sangat populer di kalangan content creator, karena nggak memerlukan modal besar, tapi bisa menghasilkan pendapatan yang signifikan kalau dilakukan dengan konsisten. Misalnya, Sobat bisa bergabung dengan program afiliasi dari marketplace besar seperti Tokopedia atau Shopee. Setiap kali Sobat merekomendasikan produk dan ada orang yang membelinya melalui link afiliasi, Sobat akan mendapatkan komisi.

Cara ini banyak dilakukan terutama bagi orang yang aktif di dunia maya, seperti youtube, IG, ataupun blog. Jika sudah terdaftar sebagai mitra di salah satu e-commerce, bisa kemudian mempromosikan produk sesuai dengan kesepakatan.

Kuncinya adalah memilih produk yang relevan dengan audiens Sobat. Kalau Sobat aktif di dunia teknologi, mungkin Sobat bisa mempromosikan gadget atau aksesoris elektronik. Kalau Sobat suka traveling, bisa juga mempromosikan perlengkapan perjalanan. Dengan begitu, Sobat bisa terus memutar modal tanpa harus repot-repot membangun usaha baru dari nol. Asyiknya lagi, pendapatan dari afiliasi bisa terus mengalir selama Sobat tetap aktif mempromosikan produk. Benar-benar cara yang praktis untuk memutar modal lebih dan mendapatkan income tambahan, bukan?

Punya aset pribadi yang nggak terpakai? Jangan biarkan aset tersebut menganggur dan kehilangan nilainya, Sobat. Salah satu cara memutar modal yang sering terlupakan adalah dengan menyewakan aset pribadi yang dimiliki. Aset ini bisa berupa kendaraan, properti, atau bahkan peralatan usaha yang bisa disewakan kepada individu atau bisnis yang membutuhkan.

Misalnya, kalau Sobat punya kendaraan yang jarang dipakai, bisa coba untuk menyewakannya ke orang yang membutuhkan, baik untuk keperluan pribadi ataupun bisnis. Sobat juga bisa menyewakan properti kosong, seperti rumah atau apartemen yang sedang nggak digunakan. Dengan menyewakan aset pribadi, Sobat nggak hanya mendapatkan uang tambahan, tapi juga memaksimalkan nilai dari aset yang dimiliki. Ini bisa jadi solusi praktis untuk Sobat yang punya modal tapi nggak tahu harus diapakan.

Selain kendaraan atau properti, Sobat juga bisa menyewakan peralatan usaha seperti mesin fotokopi, komputer, atau alat-alat berat yang mungkin dimiliki. Ini bisa sangat menguntungkan, terutama jika Sobat tinggal di daerah dengan banyak pelaku usaha mikro yang sedang merintis bisnisnya. Menyewakan aset pribadi bukan hanya cara memutar modal, tapi juga bisa membantu usaha kecil di sekitar Sobat berkembang. Jadi, jangan ragu untuk mulai memanfaatkan aset yang ada!

Bentuk dari modal sendiri juga banyak, bisa berupa uang, ataupun aset pribadi lainnya. Agar tidak nganggur dan berkurang nilainya, cobalah untuk menyewakannya kepada perseorangan ataupun usaha mikro untuk keperluan bisnis rintisan.

Kesalahan umum yang sering dilakukan oleh banyak pebisnis, terutama yang baru memulai, adalah mencampuradukkan modal usaha dengan keperluan pribadi. Padahal, ini bisa berdampak buruk pada kelangsungan bisnis Sobat, lho. Oleh karena itu, tips selanjutnya adalah selalu pisahkan modal usaha dari uang untuk kebutuhan pribadi.

Meskipun Sobat Cuan merasa sudah mengelola keuangan dengan baik, seringkali godaan untuk menggunakan modal usaha demi keperluan pribadi bisa muncul. Misalnya, ketika ada keperluan mendesak, Sobat mungkin berpikir untuk 'meminjam' dulu uang usaha. Tapi ingat, hal ini bisa mengacaukan arus kas bisnis Sobat dan membuat modal usaha terkuras tanpa disadari.

Untuk menghindari hal ini, Sobat bisa membuat dua rekening yang terpisah: satu untuk kebutuhan pribadi, dan satu lagi khusus untuk bisnis. Dengan cara ini, Sobat bisa lebih disiplin dalam mengelola keuangan, dan bisnis pun bisa berjalan dengan lebih lancar. Memutar modal akan jauh lebih efektif kalau Sobat menjaga arus kas bisnis tetap sehat. Jadi, pastikan untuk selalu memisahkan keduanya agar Sobat bisa fokus dalam mengembangkan usaha tanpa harus khawatir keuangan pribadi ikut tergerus.

Namun jangan lupa agar semua berjalan sebagaimana mestinya, upayakan untuk selalu memisahkan antara keperluan pribadi dengan usaha. Agar keduanya tidak tercampur, dan jelas arus kasnya.

Itu tadi adalah beberapa tips dalam memutar modal agar menghasilkan pendapatan tambahan. Jangan lupa untuk selalu diingat, ketika usaha baru Anda membutuhkan bantuan ahli, pilih Moota. Sebuah aplikasi web, dengan pelayanan pengecekan transaksi otomatis, bisa digabungkan dengan usaha online.

Menentukan Fee Admin sering jadi dilema pelaku jualan online. Kita ingin menutup biaya operasional tanpa membuat pelanggan kabur. Anda mungkin bertanya, berapa persen yang wajar? Apakah perlu dipajang di halaman produk atau disamarkan ke harga akhir? Di artikel ini kita akan ngobrol santai tapi praktis soal bagaimana cara menetapkan fee admin yang adil, transparan, dan mendukung kelangsungan usaha kecil Anda.

Ketika kita bicara tentang Menentukan Fee Admin, yang dimaksud adalah proses menghitung dan menetapkan biaya tambahan yang ditanggung pembeli atau penjual untuk menutup biaya transaksi, layanan platform, atau administrasi operasional. Fee ini bisa berbentuk biaya transfer bank, potongan marketplace, biaya payment gateway, atau biaya internal untuk manajemen pesanan. Tujuannya bukan untuk “menambah beban” pelanggan, melainkan agar bisnis tetap sehat secara finansial tanpa mengorbankan kualitas layanan.

Alasan utama mengapa Menentukan Fee Admin penting adalah karena biaya-biaya kecil sehari-hari bisa menumpuk dan menggerus margin keuntungan. Kita sering fokus pada harga pokok dan margin, tapi lupa memasukkan biaya administrasi yang realistis. Tanpa memperhitungkannya, Anda mungkin merasa penjualan meningkat tetapi kas perusahaan tidak bertambah secara signifikan. Fee yang terhitung membantu Anda menjaga arus kas, menutup biaya operasional, dan tetap menyediakan layanan yang baik kepada pelanggan.

Semua pelaku usaha online, mulai dari pemilik toko kecil hingga penjual di marketplace, perlu paham soal Menentukan Fee Admin. Bukan hanya pemilik, tetapi juga tim keuangan, customer service, dan orang yang menangani checkout harus mengerti bagaimana struktur biaya ini bekerja. Dengan begitu, komunikasi ke pelanggan jadi konsisten dan perhitungan internal tidak meleset.

Waktu yang tepat untuk mulai Menentukan Fee Admin adalah sejak Anda mulai memiliki transaksi berulang dan pengeluaran operasional yang stabil. Di tahap awal, mungkin Anda bisa menahan fee demi penetrasi pasar—tapi itu harus keputusan yang sadar dan terbatas waktu. Saat omzet mulai konsisten dan biaya administrasi terasa nyata, saat itulah kita perlu menghitung dan menetapkan fee yang realistis agar bisnis tidak kehilangan modal.

Praktik Menentukan Fee Admin diterapkan di berbagai titik: pada halaman checkout, di nota pembayaran, dalam syarat & ketentuan, atau bahkan disematkan ke harga produk (bundling). Pilihan di mana menampilkannya bergantung pada strategi bisnis Anda dan preferensi pelanggan. Menyatakan fee secara transparan di checkout biasanya meningkatkan kepercayaan, sementara menggabungkan biaya ke harga bisa menyederhanakan pengalaman belanja — tapi perlu hati-hati agar harga tetap kompetitif.

Pertama, hitung semua biaya langsung yang terkait transaksi: biaya transfer bank, potongan marketplace, biaya payment gateway, dan biaya admin internal seperti packing atau verifikasi. Jangan lupa memperhitungkan biaya tidak langsung seperti waktu pegawai yang memproses pesanan. Setelah itu, tetapkan margin aman agar bisnis tetap ada ruang untuk keuntungan setelah menutup semua biaya.

Kedua, tentukan model penempatan fee. Kita punya dua pilihan utama: menampilkan fee sebagai biaya tambahan saat checkout, atau menyisipkannya ke dalam harga barang. Menampilkan fee transparan bagus untuk pelanggan yang menghargai keterbukaan. Menyisipkannya ke harga lebih rapi tampak di storefront, tapi Anda harus memperhitungkan psikologi harga agar produk tetap kompetitif.

Ketiga, uji respons pelanggan. Cobalah skenario A/B kecil: beberapa minggu tampilkan fee terpisah, beberapa minggu gabungkan ke harga. Amati tingkat konversi dan komplain pelanggan. Data ini akan membantu Anda memutuskan mana yang paling sesuai untuk segmen pasar Anda.

Keempat, komunikasikan alasan biaya tersebut. Ketika kita transparan dan menjelaskan bahwa fee dipakai untuk mempercepat pengiriman atau menjaga kualitas layanan, pelanggan cenderung mengerti. Komunikasi yang jujur membantu menjaga loyalitas dan mengurangi resistensi terhadap biaya tambahan.

Kelima, siapkan kebijakan pengecualian. Untuk order besar, pelanggan VIP, atau campaign khusus, Anda bisa menawarkan bebas fee atau diskon admin. Ini fleksibilitas yang menunjukkan bahwa fee bukan semata-mata cara “mengambil untung tambahan”, melainkan bagian dari manajemen bisnis yang adil.

Bayangkan produk Anda dijual Rp100.000. Marketplace memotong 5% dan payment gateway 2%, serta biaya packing Rp5.000. Total biaya non-pokok adalah Rp5.000 (packing) + Rp7.000 (7% dari Rp100.000) = Rp12.000. Jika Anda ingin margin bersih minimal 10% dari Rp100.000 (Rp10.000), maka harga jual efektif harus menutup Rp100.000 + Rp12.000 + Rp10.000 = Rp122.000. Dari situ Anda bisa memilih apakah menampilkan Rp122.000 di etalase atau tetap tampilkan Rp100.000 dan tambahkan fee Rp22.000 di checkout. Pilihan ini akan berdampak pada persepsi pelanggan dan tingkat konversi.

Banyak pelaku usaha membuat kesalahan saat Menentukan Fee Admin. Pertama, menyepelekan biaya kecil seperti biaya admin bank atau biaya penanganan yang ternyata sering muncul. Kedua, tidak mengevaluasi fee secara berkala—padahal struktur biaya bisa berubah sesuai kebijakan marketplace atau provider. Ketiga, komunikasi yang buruk ke pelanggan; fee yang tiba-tiba muncul tanpa penjelasan sering memicu komplain dan pembatalan.

Mulailah dengan pencatatan yang rapi, catat semua komponen biaya per transaksi, dan hitung frekuensi biaya terjadi. Gunakan data itu untuk menentukan angka yang realistis. Selanjutnya, putuskan strategi tampilan fee yang paling sesuai dengan profil pelanggan Anda. Terakhir, lakukan evaluasi rutin setiap kuartal agar fee tetap relevan terhadap kondisi biaya riil.

Menentukan Fee Admin bukan sekadar masalah menghitung biaya tambahan, melainkan bagian dari strategi menjaga kesehatan bisnis. Dengan perhitungan yang teliti, komunikasi yang jujur, dan evaluasi berkala, Anda bisa menutup biaya operasional tanpa kehilangan kepercayaan pelanggan. Ingat, kita ingin bisnis tetap menguntungkan dan pelanggan tetap merasa mendapat nilai bagus dari setiap transaksi.

Kalau Anda mau, saya bisa bantu bikin template perhitungan fee admin di Excel atau contoh teks komunikasi fee untuk halaman checkout toko Anda.

Bismillah.

Moota menyampaikan pembaruan terkait layanan integrasi IBBIZ BRI. Saat ini layanan IBBIZ BRI telah kembali beroperasi normal. Seiring dengan normalisasi tersebut, pihak bank memberlakukan pembaruan pada metode login iBanking yang memerlukan penyesuaian pada sistem Moota untuk menjaga kualitas layanan.

Berdasarkan kebijakan terbaru dari pihak bank, proses login iBanking IBBIZ BRI kini menggunakan verifikasi One-Time Password (OTP) yang dikirimkan ke nomor telepon terdaftar. Perubahan ini memengaruhi alur autentikasi otomatis dan memerlukan adaptasi teknis agar proses sinkronisasi berjalan andal dan aman.

Tim engineering Moota telah melakukan pembaruan teknis, antara lain penyesuaian alur autentikasi berbasis OTP, peningkatan sistem monitoring, serta penambahan kapasitas resource operasional. Langkah-langkah ini diambil untuk memastikan stabilitas, keamanan, dan keberlanjutan proses sinkronisasi data IBBIZ BRI sesuai pembaruan dari pihak bank.

Sejalan dengan penyesuaian teknis dan kebutuhan resource tambahan, Moota menyesuaikan biaya layanan IBBIZ BRI dari sebelumnya Rp1.500 per hari menjadi Rp150.000 per bulan. Penyesuaian ini dirancang agar operasional layanan tetap optimal dan layanan menjadi lebih sederhana serta prediktabel bagi pengguna.

Agar transisi berjalan lancar, berikut ketentuan yang berlaku terkait perpindahan ke model harga baru:

Pemberitahuan ini disampaikan terlebih dahulu sebagai informasi. Penerapan harga baru akan mulai berlaku pada Tanggal 5 Februari 2026 pukul 00:00 WIB. Mohon lakukan pengecekan akun atau hubungi tim kami apabila ada kebutuhan khusus sebelum tanggal tersebut.

Untuk memudahkan aktivasi dan penggunaan layanan IBBIZ BRI, berikut panduan ringkas:

Moota berkomitmen menjaga kualitas dan keandalan layanan agar data mutasi bank pengguna tersinkronisasi secara akurat. Tim support dan account manager kami siap membantu apabila Anda membutuhkan panduan aktivasi, penjelasan detil, atau opsi penyesuaian langganan.

Terima kasih atas kepercayaan Anda kepada Moota. Untuk informasi lebih lanjut atau bantuan, silakan menghubungi melalui fitur chat di aplikasi atau tim account manager Anda.

Strategi Penetapan Harga menjadi kunci penting ketika Anda menjual produk musiman. Produk jenis ini punya pola permintaan yang naik turun. Jika harga tidak diatur dengan tepat, keuntungan bisa bocor tanpa disadari. Karena itu, Kita perlu pendekatan yang sangat berbeda dibandingkan dengan produk yang reguler.

Produk musiman tidak hanya soal momen ramai. Ada fase sepi yang juga harus dipikirkan. Artikel ini akan membantu Anda memahami cara mengatur harga agar bisnis tetap sehat sepanjang musim.

Produk musiman adalah produk yang permintaannya bergantung pada waktu tertentu. Contohnya produk Ramadan, perlengkapan sekolah, atau barang liburan. Permintaan bisa melonjak tajam lalu turun drastis.

Karena sifatnya seperti ini, perlakuan harga tidak bisa disamakan dengan produk harian. Kita perlu menyesuaikan harga dengan siklus permintaan. Tujuannya agar stok habis tepat waktu dan margin tetap aman.

Harga menentukan kecepatan penjualan dan besar keuntungan. Jika harga terlalu rendah di awal, potensi laba hilang. Jika terlalu tinggi di akhir musim, stok bisa menumpuk.

Strategi yang tepat membantu Kita memaksimalkan momen puncak. Di saat yang sama, strategi ini juga melindungi bisnis saat permintaan menurun. Keseimbangan inilah yang dicari.

Pemilik usaha, pengelola toko, dan tim pemasaran perlu memahaminya. UMKM hingga bisnis menengah sering bergantung pada momen musiman. Kesalahan kecil bisa berdampak besar.

Bahkan penjual online skala kecil tetap perlu strategi ini. Dengan pemahaman dasar, keputusan harga jadi lebih terarah. Usaha pun lebih siap menghadapi perubahan pasar.

Waktu terbaik adalah sebelum musim dimulai. Jangan menunggu permintaan melonjak baru menentukan harga. Persiapan awal memberi ruang untuk simulasi dan evaluasi.

Dengan persiapan matang, Kita tidak reaktif. Harga sudah dirancang sesuai target dan kondisi pasar. Ini membuat keputusan lebih tenang saat musim berjalan.

Strategi ini sangat berpengaruh di pasar dengan persaingan tinggi. Marketplace dan toko online adalah contoh yang jelas. Perubahan harga kecil bisa langsung memengaruhi penjualan.

Di toko fisik, pengaruhnya juga terasa. Harga yang tepat menarik pembeli tanpa mengorbankan margin. Karena itu, strategi perlu disesuaikan dengan kanal penjualan.

Langkah awal adalah menentukan tujuan. Apakah Anda ingin margin tinggi di awal musim atau perputaran cepat di akhir. Tujuan ini menjadi arah semua keputusan harga.

Tanpa tujuan, harga mudah berubah karena emosi. Dengan tujuan jelas, Kita lebih konsisten. Keputusan pun terasa lebih logis.

Setiap produk punya pola sendiri. Ada yang ramai di awal, ada yang di tengah musim. Data penjualan tahun lalu sangat membantu.

Dengan memahami pola, Kita bisa mengatur kenaikan dan penurunan harga. Harga tidak lagi ditebak, tetapi direncanakan. Ini membuat bisnis lebih siap.

Musim biasanya terbagi dalam fase awal, puncak, dan akhir. Di fase awal, harga bisa lebih tinggi karena antusiasme. Ketika di puncak, fokus pada volume dan stabilitas.

Di akhir musim, penyesuaian harga sering dibutuhkan. Tujuannya menghabiskan stok tanpa merusak margin keseluruhan. Setiap fase butuh pendekatan berbeda.

Produk musiman punya risiko stok tidak terjual. Biaya penyimpanan dan modal harus diperhitungkan. Harga harus menutup risiko ini.

Jika stok berisiko tinggi, margin awal perlu lebih kuat. Ini memberi bantalan saat diskon akhir musim. Dengan begitu, bisnis tetap aman.

Harga pesaing tidak bisa diabaikan. Namun, mengikuti harga pasar secara buta juga berbahaya. Kita perlu tahu posisi produk sendiri.

Jika nilai produk lebih tinggi, harga bisa sedikit di atas pasar. Jika bersaing di volume, harga perlu lebih kompetitif. Penyesuaian ini harus sadar dan terukur.

Diskon sering dipakai di produk musiman. Namun, diskon tanpa perhitungan bisa merusak margin. Diskon harus punya tujuan jelas.

Diskon bisa dipakai untuk mempercepat perputaran stok. Bisa juga untuk menarik pelanggan baru. Yang penting, dampaknya sudah dihitung sejak awal.

Psikologi harga berperan besar di musim tertentu. Harga bundling atau paket sering lebih menarik. Pembeli merasa mendapat nilai lebih.

Pendekatan ini membantu meningkatkan nilai transaksi. Kita tidak hanya menjual murah, tetapi menjual lebih cerdas. Hasilnya, omzet dan margin bisa seimbang.

Kesalahan paling umum adalah menunda keputusan. Banyak bisnis menunggu melihat pasar baru bertindak. Akibatnya, momentum terlewat.

Kesalahan lain adalah terlalu sering mengubah harga. Perubahan tanpa arah membuat pelanggan bingung. Kepercayaan pun bisa menurun.

Data penjualan adalah dasar keputusan. Data menunjukkan pola, bukan asumsi. Dengan data, Kita tahu kapan harga bekerja dan kapan tidak.

Tanpa data, strategi hanya tebakan. Dengan data, strategi menjadi rencana. Inilah pembeda antara bisnis reaktif dan bisnis siap.

Evaluasi perlu dilakukan selama musim berjalan. Jangan menunggu musim berakhir. Perubahan pasar bisa terjadi cepat.

Evaluasi rutin membantu penyesuaian kecil. Penyesuaian kecil lebih aman daripada perubahan besar. Ini menjaga stabilitas penjualan.

Harga memengaruhi arus kas secara langsung. Kalau Harga terlalu tinggi bisa memperlambat penjualan. Dan apabila Harga terlalu rendah bisa menguras modal.

Strategi harga harus sejalan dengan kondisi kas. Kita perlu memastikan arus kas tetap sehat. Dengan begitu, operasional tidak terganggu.

Margin dijaga dengan perencanaan sejak awal. Hitung semua biaya dan risiko. Tentukan margin minimum yang tidak boleh dilanggar.

Saat diskon, pastikan masih di atas batas aman. Disiplin ini melindungi bisnis dari kerugian. Margin yang terjaga memberi ruang bernapas.

Strategi Penetapan Harga untuk produk musiman membantu bisnis memaksimalkan peluang dan meminimalkan risiko. Harga tidak ditentukan secara spontan, tetapi direncanakan. Dengan pendekatan yang tepat, musim ramai bisa memberi hasil maksimal.

Mulailah dari tujuan yang jelas dan data yang ada. Sesuaikan harga dengan fase musim dan kondisi pasar. Dengan strategi yang rapi, produk musiman bisa menjadi sumber keuntungan yang sehat dan berkelanjutan.